4.10: Монетарна політика

- Page ID

- 56924

Монетарна політика

Грошово-кредитна політика нації впливає на різні аспекти економіки. Як регулятор грошово-кредитної політики ФРС: підтримує розмір грошової маси, впливає на процентні ставки, може змінювати резервні вимоги банків, здійснює купівлю та продаж ОВДП, визначає маржинальні вимоги. Вплив грошово-кредитної політики може вплинути на процентні ставки та різні сектори економіки, що, в свою чергу, може вплинути на розподіл таких ресурсів, як капітал та робоча сила.

Універсальні узагальнення

- Дії Федеральної резервної системи мають тенденцію стабілізувати економіку шляхом зміни грошово-кредитної політики.

- ФРС не соромиться змінювати процентні ставки, коли вважає, що це принесе користь нації.

Керівні питання

- Який термін для правила, яке визначає відсоток кожного депозиту, який слід відкласти як законний резерв?

- Що дозволяє система дробового резерву робити грошовій масі?

- Що таке операції на відкритому ринку?

Грошово-кредитна політика є однією з найважливіших обов'язків Федеральної резервної системи. Монетарна політика - це рішення Федеральної резервної системи про розширення або скорочення грошової маси, щоб вплинути на вартість наявного кредиту. Банківська система Сполучених Штатів має систему дробового резерву, яка вимагає від будь-якої депозитарної установи тримати відсоток або частку своїх депозитів у резерві, або відкладати і не дозволяти позичати. Ця система не дозволяє банку кредитувати всі вклади, вкладені в банк. Навіщо це робити Федеральна резервна система? По-перше, це захищає банк від кредитування занадто великих грошей. По-друге, це захищає тих людей, які вкладають свої гроші в банк. Нарешті, це може допомогти зростанню грошової маси.

Багато в чому ФРС є найпотужнішим виробником економічної політики в США. Конгрес може приймати закони, але президент повинен їх виконувати; президент може пропонувати закони, але тільки Конгрес може їх прийняти. ФРС, однак, як встановлює, так і проводить монетарну політику. Обговорення фіскальної політики може затягнутися на місяці, навіть роки, але Федеральний комітет з відкритого ринку (FOMC) може за закритими дверима встановити монетарну політику за день - і побачити, що політика реалізується протягом декількох годин. Рада управляючих може змінити ставку дисконтування або вимоги до резерву в будь-який час. Вплив політики ФРС на економіку може бути досить драматичним. ФРС може підштовхнути процентні ставки вгору або вниз. Це може сприяти рецесії або розширенню. Це може спричинити зростання або падіння рівня інфляції. ФРС володіє величезною силою.

Але на які цілі повинна бути спрямована вся ця влада? За допомогою яких інструментів проводиться політика ФРС? Які проблеми існують у спробах досягти цілей ФРС? У цьому розділі розглядаються цілі монетарної політики, інструменти, доступні ФРС для досягнення цих цілей, і спосіб впливу грошово-кредитної політики на макроекономічні змінні.

Відео: Монетарна та фіскальна політика

Цілі монетарної політики

Коли ми думаємо про цілі монетарної політики, ми, природно, думаємо про стандарти макроекономічних показників, які здаються бажаними - низький рівень безробіття, стабільний рівень цін та економічне зростання. Здається розумним зробити висновок, що цілі грошово-кредитної політики повинні включати підтримку повної зайнятості, уникнення інфляції або дефляції, сприяння економічному зростанню.

Але ці цілі, кожна з яких бажана сама по собі, можуть конфліктувати одна з одною. Монетарна політика, яка допомагає закрити кризовий розрив і тим самим сприяє повній зайнятості, може прискорити інфляцію. Монетарна політика, яка спрямована на зниження інфляції, може збільшити безробіття і слабке економічне зростання. Ви можете очікувати, що в таких випадках грошово-кредитні органи отримають вказівки від законодавства, в яких вказані цілі, які слід переслідувати ФРС, і вказати, що робити, коли досягнення однієї мети означає не досягти іншої. Але, як ми побачимо, такого роду керівництва не існує.

Закон Федеральної резервної системи

Коли Конгрес створив Федеральну резервну систему в 1913 році, він мало говорив про політичні цілі, яких повинна прагнути ФРС. Найближче до прописання цілей грошово-кредитної політики було в першому пункті Закону про Федеральну резервну систему, законодавство, яке створило ФРС:

«Закон, який передбачає створення Федеральних резервних банків, надання еластичної валюти, [надання кредитів банкам], встановлення більш ефективного нагляду за банківською діяльністю в Сполучених Штатах та для інших цілей».

Коротше кажучи, ніщо в законодавстві, що створює ФРС, не передбачає, що установа буде діяти, щоб закрити кризові або інфляційні розриви, що вона буде прагнути стимулювати економічне зростання або що вона буде прагнути зберегти рівень цін на стабільному рівні. Немає вказівок щодо того, що ФРС повинна робити, коли ці цілі суперечать один одному.

Закон про зайнятість 1946 року

Перші спроби США визначити макроекономічні цілі відбулися після Другої світової війни. Велика депресія 1930-х років прищепила людям глибоке бажання запобігти подібним лихам в майбутньому. Це бажання, в поєднанні з 1936 публікацією рецепта Джона Мейнарда Кейнса для уникнення таких проблем через державну політику (Загальна теорія зайнятості, відсотки та гроші), призвело до прийняття Закону про зайнятість 1946 року, який заявив, що Федеральний уряд повинен «використовувати всі практичні засоби. для сприяння максимальній зайнятості, виробництва та купівельної спроможності». Закон також створив Раду економічних радників (CEA) для консультування президента з економічних питань.

Можна очікувати, що на ФРС вплине ця специфікація федеральних цілей, але оскільки вона є незалежним агентством, вона не зобов'язана слідувати якимось конкретним шляхом. Крім того, законодавство не передбачає, що робити, якщо цілі досягнення повної зайнятості та максимальної купівельної спроможності конфліктують.

Повна зайнятість і збалансований закон про зростання 1978

Найясніший і найбільш конкретний, заява федеральних економічних цілей прийшла в Закон про повну зайнятість і збалансоване зростання 1978 року. Цей закон, загальновідомий як Закон Хамфрі - Хокінса, уточнив, що до 1983 року федеральний уряд повинен досягти рівня безробіття серед дорослих 3% або менше, рівень безробіття серед цивільних осіб 4% або менше, а рівень інфляції 3% або менше. Хоча ці цілі мають чесноту специфіки, вони пропонують мало з точки зору практичного керівництва політикою. Останній раз рівень безробіття серед цивільного населення в США впав нижче 4% був 1969 рік, а рівень інфляції в тому році становив 6,2%. У 2000 році рівень безробіття торкнувся 4%, а рівень інфляції в тому році становив 3,4%, тому цілі були близькі до досягнення. За винятком 2007 року, коли інфляція досягла 4,1%, інфляція коливалася між 1,6% і 3,4% за всі інші роки між 1991 і 2011 роками, тому мета інфляції була досягнута або майже досягнута, але безробіття коливалося від 4,0% до 9,6% протягом цих років.

Закон Хамфрі-Хокінса вимагає, щоб голова Ради керуючих ФРС двічі щорічно звітував Конгресу про монетарну політику ФРС. Ці сесії дають можливість членам Палати та Сенату висловити свої погляди на монетарну політику.

Політика і цілі Федеральної резервної системи

Мабуть, найчіткішим способом побачити цілі ФРС є дотримання політичного вибору, який вона робить. Починаючи з 1979 року, після нападу двозначної інфляції, його дії припускають, що основна мета ФРС - тримати інфляцію під контролем. Однак за умови, що рівень інфляції потрапляє в допустимі межі, ФРС також застосовуватиме стимулюючі заходи для спроби закрити кризові розриви.

У 1979 році ФРС на чолі з Полом Волкером запустила навмисну програму зниження рівня інфляції. Він дотримувався цих зусиль на початку 1980-х років, навіть в умовах великої рецесії. Ці зусилля досягли своєї мети: річний рівень інфляції знизився з 13,3% у 1979 році до 3,8% у 1982 році. Вартість, однак, була велика. Безробіття злетіла на 9% під час рецесії. Коли рівень інфляції нижче 4%, ФРС перейшла до стимулюючої політики на початку 1983 року.

У 1990 році, коли економіка скочила в рецесію, ФРС під керівництвом Алана Грінспена займалася агресивними операціями на відкритому ринку для стимулювання економіки, незважаючи на те, що рівень інфляції підскочив до 6,1%. Однак значна частина цього зростання рівня інфляції зумовлена зростанням цін на нафту, яке відбулося після вторгнення Іраку в Кувейт того року. Стрибок цін, який відбувається одночасно з падінням реального ВВП, свідчить про зсув вліво короткострокової сукупної пропозиції, зсув, який створює рецесійний розрив. Чиновники ФРС дійшли висновку, що зростання інфляції в 1990 році було тимчасовим явищем і що експансіоністська політика була відповідною відповіддю на слабку економіку. Після того, як відновлення було явно тривало, ФРС перейшла до нейтральної політики, не прагнучи ні збільшити, ні зменшити сукупний попит. На початку 1994 року ФРС перейшла на контрактну політику, продаючи облігації для зменшення грошової маси та підвищення процентних ставок. Тоді голова ФРС Грінспен зазначив, що цей крок мав на меті запобігти будь-якому можливому збільшенню інфляції з рівня 1993 року 2,7%. Хоча економіка все ще перебувала в рецесійному розриві, коли ФРС діяла, Грінспен зазначив, що будь-яке прискорення рівня інфляції буде неприйнятним.

До березня 1997 року рівень інфляції впав до 2,4%. ФРС занепокоїлася тим, що інфляційний тиск посилюється і посилюється монетарна політика, підвищивши мету процентної ставки федеральних фондів до 5,5%. Інфляція залишалася значно нижче 2,0% протягом решти 1997 та 1998 років. Восени 1998 року, з низьким рівнем інфляції, ФРС була стурбована тим, що економічна рецесія в більшій частині Азії та повільне зростання в Європі зменшать зростання в Сполучених Штатах. У чвертьпунктних кроках він знизив мету щодо ставки федеральних фондів до 4,75%. Коли реальний ВВП швидко зростав у першій половині 1999 року, ФРС занепокоїлася тим, що інфляція зросте, хоча рівень інфляції в той час становив близько 2%, а в червні 1999 року вона підвищила свою мету щодо ставки федеральних коштів до 5% і продовжувала підвищувати ставку, поки вона не досягла 6,5% у травні 2000 року.

Коли інфляція під контролем, вона почала знижувати ставку федеральних фондів для стимулювання економіки. Він продовжував знижуватися через короткий спад 2001 року і далі. У 2001 році було 11 скорочень ставок, при цьому ставка на кінець цього року становила 1,75%; наприкінці 2002 року ставка була знижена до 1,25%, а в середині 2003 року - до 1,0%.

Потім, коли зростання зростало і інфляція знову викликала занепокоєння, ФРС знову почала в середині 2004 року збільшувати ставки. До кінця 2006 року ставка становила 5,25% в результаті зростання ставки на 17 кварталів.

Починаючи з вересня 2007 року, ФРС, починаючи з 2006 року на чолі з Беном Бернанке, переключила передачі і почала знижувати ставку федеральних фондів, в основному більшими кроками або від 0,5 до 0,75 процентних пункту. Хоча спочатку дещо стурбований інфляцією, він відчував, що економіка починає сповільнюватися. Він агресивно перейшов до зниження ставок протягом наступних 15 місяців, і до кінця 2008 року ставка була орієнтована на рівні від 0% до 0,25%. Наприкінці 2008 по 2011 рік, починаючи з загрози дефляції, а потім переходячи до періоду, протягом якого інфляція була досить низькою, ФРС, здавалося, цілком готова використовувати всі свої варіанти, щоб спробувати зберегти фінансові ринки безперебійно. ФРС намагалася в початковому періоді стримати рецесію, а потім намагалася підтримати досить слабке зростання, що послідувало за ним. У січні 2012 року ФРС заявив, що, враховуючи його очікування, що інфляція залишиться під контролем і що економіка матиме слабину, вона очікувала збереження ставки федеральних фондів на надзвичайно низькому рівні до кінця 2014 року.

Що ми можемо зробити з цих епізодів у 1980-х, 1990-х та першому десятилітті цього століття? Здається зрозумілим, що ФРС налаштована не допустити, щоб високі темпи інфляції 1970-х років повторилися знову. Коли рівень інфляції знаходиться в допустимих межах, ФРС вживатиме стимулюючих заходів у відповідь на рецесійний розрив або навіть у відповідь на можливість уповільнення зростання. Ці обмеження, здається, посилилися з часом. Наприкінці 1990-х і на початку 2000-х років виявилося, що рівень інфляції вище 3% - або будь-які вказівки на те, що інфляція може піднятися вище 3% - призведе до того, що ФРС прийняла скорочувальну політику. Перебуваючи в Раді Федеральної резервної системи на початку 2000-х років, Бен Бернанке був прихильником таргетування інфляції. За цією системою центральний банк оголошує свою ціль інфляції, а потім коригує ставку федеральних фондів, якщо рівень інфляції рухається вище або нижче цільового показника центрального банку. Пан Бернанке вказав, що його кращою метою є очікуване підвищення рівня цін, що вимірюється індексом цін на споживчі товари та послуги, без урахування продуктів харчування та енергії, на рівні від 1% до 2%. Таким чином, мета інфляції, схоже, посилилася ще сильніше—до ставки 2% і менше. Однак, якби інфляція залишиться нижче 2%, ФРС вжила б стимулюючих заходів, щоб закрити кризовий розрив. Чи буде ФРС дотримуватися цієї мети, насправді не буде перевірено, поки не розгорнеться подальший макроекономічний досвід.

Монетарна політика та макроекономічні змінні

Ми бачили в попередньому розділі, що ФРС має три інструменти, щоб спробувати змінити сукупний попит і, таким чином, вплинути на рівень економічної активності. Він може купувати або продавати федеральні державні облігації за допомогою операцій на відкритому ринку, він може змінити облікову ставку, або змінити вимоги до резерву. Також можна використовувати ці кошти в комплексі. У наступному розділі цього розділу, де ми обговорюємо поняття пастки ліквідності, ми також запровадимо більш надзвичайні заходи, які ФРС має у своєму розпорядженні.

Більшість економістів сходяться на думці, що ці інструменти монетарної політики впливають на економіку, але іноді розходяться в думках про точні механізми, за допомогою яких це відбувається, про силу цих механізмів, і про те, як слід використовувати монетарну політику. Перш ніж розглядати деякі з цих питань, розглянемо способи впливу грошово-кредитної політики на економіку в контексті моделі сукупного попиту та сукупної пропозиції. Наша увага буде зосереджена на операціях на відкритому ринку, купівлі або продажу ФРС федеральних облігацій.

Експансіоністська монетарна політика

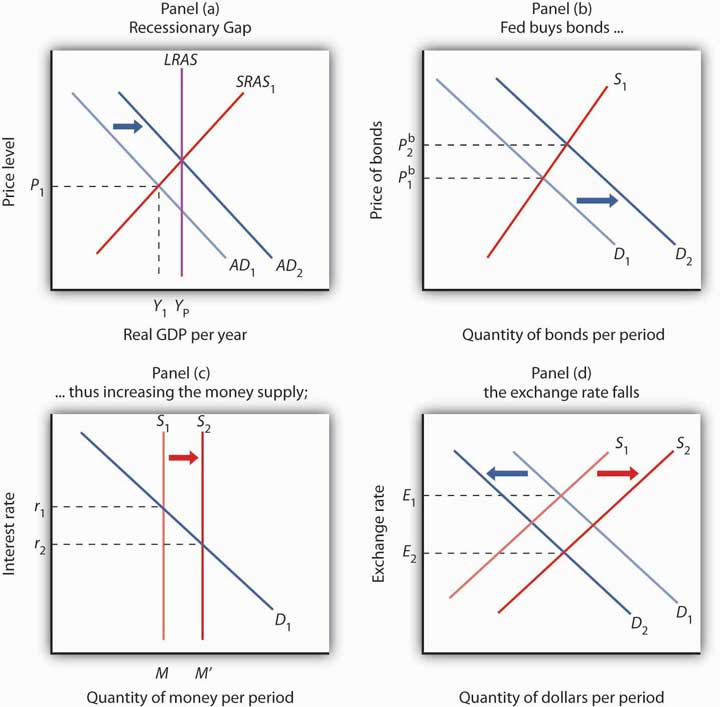

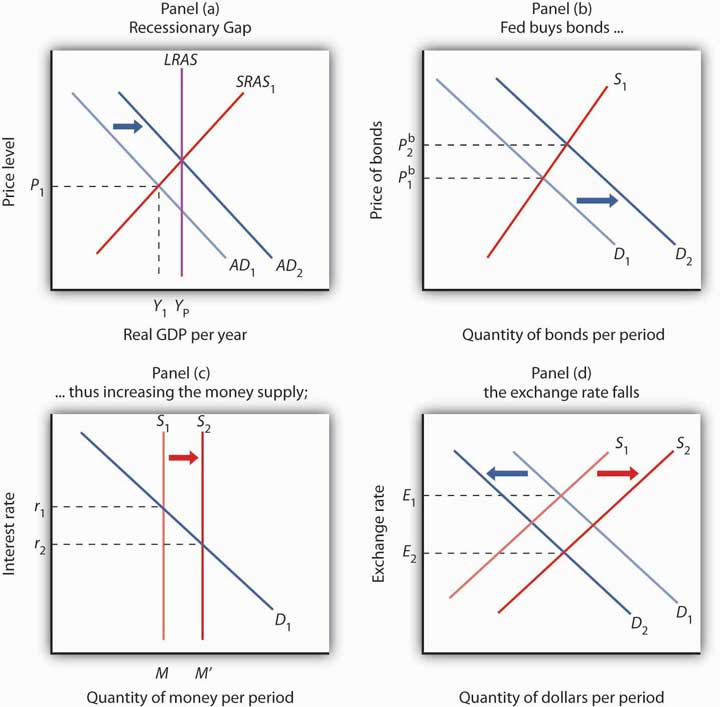

ФРС може проводити експансіоністську монетарну політику у відповідь на початкову ситуацію, показану на панелі (а) малюнка 1. Економіка з потенційним виходом YP працює на Y1; є рецесійний розрив. Одна з можливих реакцій політики полягає в тому, щоб дозволити економіці самостійно виправити цей розрив, чекаючи зниження номінальної заробітної плати та інших цін, щоб змістити короткострокову криву сукупної пропозиції SRAS1 вправо, поки вона не перетине сукупну криву попиту AD1 на YP. Альтернативою є політика стабілізації, яка прагне збільшити сукупний попит до AD2, щоб закрити розрив. Експансіоністська монетарна політика - один із способів досягнення такого зрушення.

Для проведення експансіоністської грошово-кредитної політики ФРС буде купувати облігації, тим самим збільшуючи грошову масу. Це зміщує криву попиту на облігації до D2, як показано на панелі (b). Ціни на облігації зростають до Pb2. Більш висока ціна на облігації знижує процентну ставку. Ці зміни на ринку облігацій узгоджуються зі змінами на грошовому ринку, показаними в Panel (c), в якій більша грошова маса призводить до падіння процентної ставки до r2. Більш низька процентна ставка стимулює інвестиції. Крім того, нижча процентна ставка знижує попит і збільшує пропозицію доларів на валютному ринку, знижуючи обмінний курс до Е2 в панелі (d). Зниження валютного курсу стимулюватиме чистий експорт. Сукупний вплив більших інвестицій та чистого експорту змістить криву сукупного попиту вправо. Крива зсувається на суму, рівну множнику на суму початкових змін інвестицій та чистого експорту. На панелі (a) це показано як зсув до AD2, а рецесійний розрив закритий.

У панелі (а) економіка має рецесійний розрив YP − Y1. Експансіоністська монетарна політика може прагнути закрити цей розрив, змістивши сукупну криву попиту на AD2. В Panel (b) ФРС купує облігації, зміщуючи криву попиту на облігації до D2 і збільшуючи ціну облігацій до Pb2. Купуючи облігації, ФРС збільшує грошову масу до M′ в панелі (c). Дія ФРС знижує процентні ставки до r2. Більш низька процентна ставка також знижує попит і збільшує пропозицію доларів, знижуючи обмінний курс до E2 в Panel (d). Отримане в результаті збільшення інвестицій та чистого експорту зміщує криву сукупного попиту в Панелі (a).

Контракційна монетарна політика

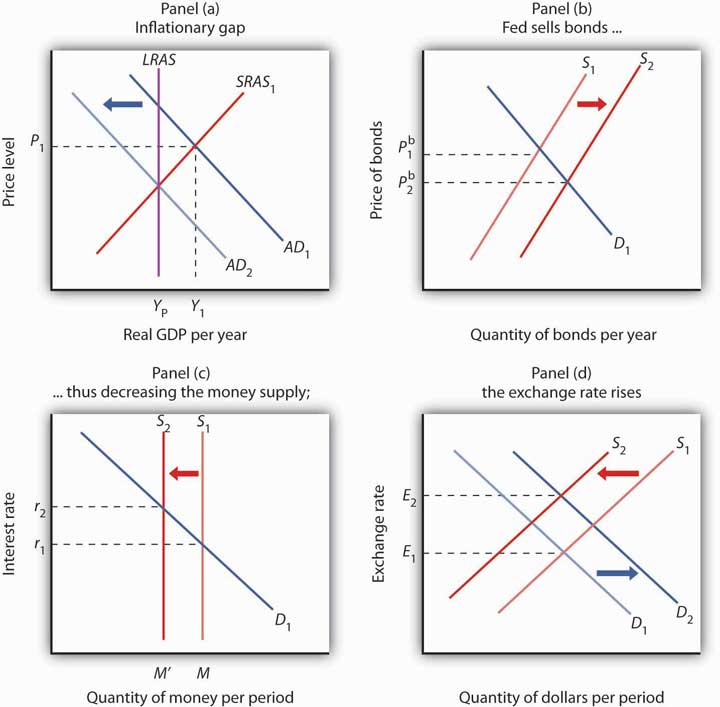

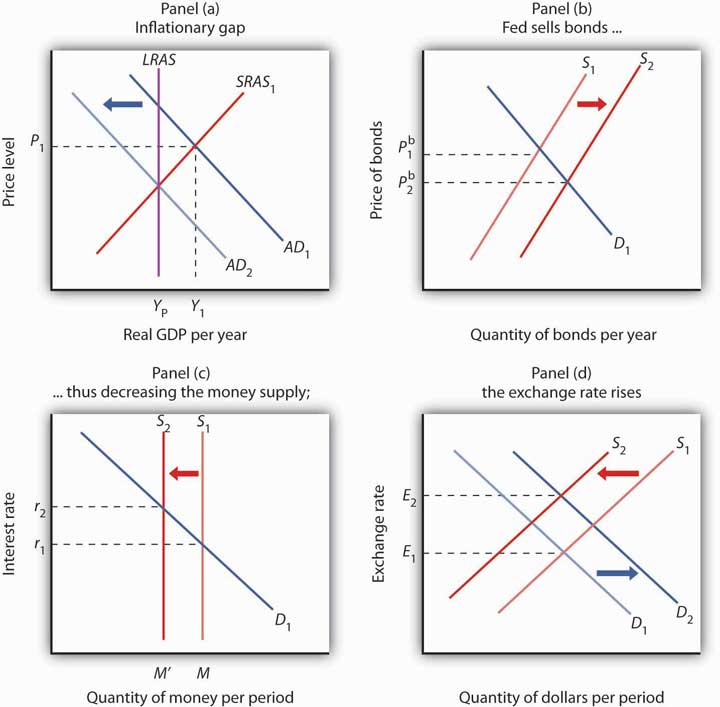

ФРС, як правило, проводить скорочувальну монетарну політику, коли вважає інфляцію загрозою. Припустимо, наприклад, що економіка стикається з інфляційним розривом; сукупні криві попиту та короткострокової сукупної пропозиції перетинаються праворуч від довгострокової кривої сукупної пропозиції, як показано на панелі (а) малюнка 2.

На панелі (а) економіка має інфляційний розрив Y1 − YP. Скорочувальна монетарна політика може прагнути закрити цей розрив, змістивши сукупну криву попиту на AD2. В Panel (b) ФРС продає облігації, зміщуючи криву пропозиції облігацій до S2 і знижуючи ціну облігацій до Pb2. Нижча ціна облігацій означає більш високу процентну ставку, r2, як показано на панелі (c). Більш висока процентна ставка також збільшує попит і зменшує пропозицію доларів, підвищуючи обмінний курс до E2 в Panel (d), що збільшить чистий експорт. Зменшення інвестицій та чистого експорту є причиною зменшення сукупного попиту в Групі (a).

Для проведення контрактної політики ФРС продає облігації. На ринку облігацій, показаному на панелі (b) малюнка 2, крива пропозиції зміщується вправо, знижуючи ціну облігацій та збільшуючи процентну ставку. На грошовому ринку, показаному в Panel (c), продажі облігацій ФРС зменшують грошову масу і підвищують процентну ставку. Більш висока процентна ставка знижує інвестиції. Більш висока процентна ставка також викликає більший попит на долари, оскільки іноземці прагнуть скористатися більш високими процентними ставками в Сполучених Штатах. Постачання доларів падає; люди в Сполучених Штатах рідше купують іноземні активи, що заробляють відсотки, тепер, коли американські активи платять більш високу ставку. Ці зміни підвищують обмінний курс, як показано в Панелі (d), що зменшує експорт та збільшує імпорт і, таким чином, призводить до падіння чистого експорту. Таким чином, скорочувальна монетарна політика зміщує сукупний попит вліво, на суму, рівну множнику, що перевищує сукупні початкові зміни в інвестиціях та чистому експорті, як показано на панелі (а).

Справа в пункті: Коротка історія ФРС Грінспена

З плином часу і тим, що наслідки для економіки виявилися відносно незначними, важко в ретроспективі усвідомити, наскільки страшною ситуацією зіткнулися Алан Грінспен і ФРС всього через два місяці після його призначення головою Ради Федеральної резервної системи. 12 жовтня 1987 року на фондовому ринку був найгірший день за всю історію. Dow Jones Industrial Average впав на 508 пунктів, знищивши понад 500 мільярдів доларів за кілька годин гарячкової торгівлі на Уолл-стріт. Це падіння представляло собою збиток у вартості понад 22%. Для порівняння, найбільше денне падіння в 2008 році на 778 пунктів 29 вересня 2008 року представляло собою збиток у вартості близько 7%.

Коли ФРС зіткнулася з черговим величезним падінням цін на акції в 1929 році - також у жовтні - члени Ради керуючих зустрілися і вирішили, що ніяких дій не потрібно. Вирішивши не повторювати страшну помилку 1929 року, яка допомогла розв'язати Велику депресію, Алан Грінспен негайно заспокоїв країну, сказавши, що ФРС забезпечить адекватну ліквідність, купуючи федеральні цінні папери, щоб запевнити, що економічна активність не впаде. Як виявилося, збиток для економіки був незначним і фондовий ринок швидко відновив вартість.

Восени 1990 року економіка почала скочуватися в рецесію. ФРС відповіла експансіоністською монетарною політикою - скороченням резервних вимог, зниженням облікової ставки та купівлею казначейських облігацій.

Процентні ставки досить швидко впали у відповідь на дії ФРС, але, як це часто буває, зміни компонентів сукупного попиту відбувалися повільніше. Споживання та інвестиції почали зростати в 1991 році, але їх зростання було слабким. Безробіття продовжувало зростати, оскільки зростання виробництва було занадто повільним, щоб не відставати від зростання робочої сили. Лише восени 1992 року економіка почала набирати обертів. Цей епізод демонструє важливу складність стабілізаційної політики: спроби маніпулювати сукупним попитом досягають зрушень у кривій, але з відставанням.

Протягом решти 1990-х років, з деяким посиленням, коли економіка, здавалося, рухається в інфляційний розрив і деяке ослаблення, коли економіка, здавалося, можливо, рухається до рецесійного розриву - особливо в 1998 та 1999 роках, коли частини Азії зазнали фінансових потрясінь і рецесії та європейської зростання сповільнилося - ФРС допомогла керувати тим, що зараз називають «Золотоволосами» (не надто гарячою, не надто холодною, просто правильною) економікою.

Економіка США знову зазнала м'якої рецесії в 2001 році при Грінспені. У той час ФРС систематично проводила експансіоністську політику. Подібно до його відповіді на крах фондового ринку 1987 року, ФРС приписувала збереження ліквідності після краху фондового ринку dot-com на початку 2001 року та атак на Всесвітній торговий центр та Пентагон у вересні 2001 року.

Коли Грінспен вийшов на пенсію в січні 2006 року, багато хто вітав його як найбільшого центрального банкіра коли-небудь. Однак, оскільки економіка занепала в 2008 році і коли фінансова криза розгорталася протягом року, питання про те, як політика ФРС Грінспена зіграла в нинішні труднощі, зайняло центральне місце. Свідчивши перед Конгресом у жовтні 2008 року, він сказав, що країна стикається з «кредитним цунамі раз у століття», і він визнав: «Я помилився, припускаючи, що власні інтереси організацій, зокрема банків та інших, були такими, що вони найкраще здатні захистити власних акціонерів та їхній капітал у своїх фірмах». Критика, з якою він зіткнувся, двояка: дуже низькі процентні ставки, які використовувались для боротьби з рецесією 2001 року і підтримувалися занадто довго, підживлюють міхур нерухомості, і що він не просував відповідні правила для боротьби з новими фінансовими інструментами, які були створені на початку 2000-х років. Підтримуючи деякі додаткові правила, коли він давав свідчення перед Конгресом, він також попередив, що надмірна реакція може бути небезпечною: «Ми повинні визнати, що це майже напевно явище раз у століття, і, в зв'язку з цим, усвідомити типи регулювання, які б перешкоджали цьому статися в майбутнє настільки обтяжливе, що в основному придушити темпи зростання економіки і... рівня життя американського народу».

Переваги ФРС

ФРС має деякі очевидні переваги в проведенні монетарної політики. Два органи, що виробляють політику, Рада керуючих та Федеральний комітет з відкритого ринку (FOMC), є невеликими і значною мірою незалежними від інших політичних інститутів. Тому ці органи можуть швидко приймати рішення і негайно їх втілювати в життя. Їх відносна незалежність від політичного процесу разом з тим, що вони зустрічаються таємно, дозволяє їм діяти поза відблиском публічності, яка інакше може бути зосереджена на органах, які володіють такою величезною владою.

Незважаючи на гадану легкість, з якою ФРС може проводити монетарну політику, вона все ще стикається з труднощами в своїх зусиллах стабілізувати економіку. У цьому розділі ми розглядаємо деякі проблеми та невизначеності, пов'язані з монетарною політикою.

Лаги

Мабуть, найбільшою перешкодою, що стоїть перед ФРС, або будь-яким іншим центральним банком, є проблема лагів. Досить легко показати кризовий розрив на графіку, а потім показати, як монетарна політика може змістити сукупний попит і закрити розрив. Однак у реальному світі може знадобитися кілька місяців, перш ніж хтось навіть зрозуміє, що відбувається певна макроекономічна проблема. Коли монетарним органам стає відомо про проблему, вони можуть діяти швидко, щоб ввести резерви в систему або вивести резерви з неї. Однак, як тільки це буде зроблено, може пройти рік або більше, перш ніж дія вплине на сукупний попит.

Затримка між часом виникнення макроекономічної проблеми та часом, коли політики усвідомлюють це, називається відставанням визнання. Наприклад, рецесія 1990—1991 років почалася в липні 1990 року. Лише наприкінці жовтня члени FOMC помітили уповільнення економічної активності, що спонукало до стимулюючої монетарної політики. На відміну від цього, остання рецесія почалася в грудні 2007 року, а послаблення ФРС почалося у вересні 2007 року.

Відставання визнання значною мірою пов'язані з проблемами збору економічних даних. По-перше, дані доступні тільки після закінчення того чи іншого періоду. Попередні оцінки реального ВВП, наприклад, оприлюднюються приблизно через місяць після закінчення кварталу. Таким чином, зміна, яка відбудеться на початку кварталу, не буде відображена в даних лише через кілька місяців. По-друге, оцінки економічних показників підлягають перегляду. Перші оцінки реального ВВП в третьому кварталі 1990 року, наприклад, показали його зростання. До тих пір, поки не минуло кілька місяців, переглянуті оцінки показують, що почалася рецесія. І нарешті, різні показники можуть привести до різних тлумачень. Дані про зайнятість та роздрібні продажі можуть вказувати в одному напрямку, тоді як дані про старти житла та промислове виробництво можуть вказувати на інший. Одна справа озирнутися назад після того, як минуло кілька років, і визначити, розширювалася чи скорочувалася економіка. Зовсім інша - розшифрувати зміни реального ВВП, коли один знаходиться прямо в середині подій. Навіть у світі, наповненому комп'ютерними даними про економіку, відставання у розпізнаванні можуть бути суттєвими.

Тільки після того, як політики визнають, що існує проблема, вони можуть вжити заходів для її вирішення. Затримка між часом, коли проблема визнається, і часом, коли політика щодо її вирішення приймається, називається відставанням реалізації. Для змін монетарної політики відставання реалізації є досить коротким. FOMC збирається вісім разів на рік, і його члени можуть проводити зустрічі між зустрічами через конференц-дзвінки. Після того, як FOMC визначить, що зміна політики в порядку, необхідні операції на відкритому ринку для купівлі або продажу федеральних облігацій можуть бути введені в дію негайно.

Політики в ФРС все ще повинні боротися з відставанням впливу, затримкою між часом прийняття політики та часом, коли політика впливає на економіку.

Відставання впливу на монетарну політику відбувається з кількох причин. По-перше, це займає деякий час, щоб процес множника депозиту відпрацював сам. ФРС може негайно ввести нові резерви в економіку, але процес розширення депозитів банківського кредитування потребує часу, щоб повністю вплинути на грошову масу. Відсоткові ставки позначаються відразу, але грошова маса зростає повільніше. По-друге, фірмам потрібен певний час, щоб відреагувати на монетарну політику новими інвестиційними витратами - якщо вони взагалі реагують. По-третє, грошова зміна, ймовірно, вплине на обмінний курс, але це призводить до зміни чистого експорту лише після деякої затримки. Таким чином, зсув кривої сукупного попиту внаслідок початкових змін інвестицій та чистого експорту відбувається після деякої затримки. Нарешті, процес мультиплікатора зміни витрат вимагає часу, щоб розгорнутися. Тільки в міру того, як доходи починають зростати, витрати на споживання набирають.

Проблема лагів говорить про те, що монетарна політика повинна реагувати не на статистичні звіти про економічні умови в недавньому минулому, а на умови, які очікуються існувати в майбутньому. Обґрунтовуючи введення скорочувальної грошово-кредитної політики на початку 1994 року, коли економіка все ще мала рецесійний розрив, Грінспен зазначив, що ФРС очікує відставання від впливу на один рік. Політика, ініційована в 1994 році, була відповіддю не на економічні умови, які, як вважалося, існували в той час, а на умови, які, як очікується, існуватимуть у 1995 році. Коли ФРС використовувала скорочувальну політику в середині 1999 року, вона стверджувала, що робить це, щоб запобігти можливому зростанню інфляції. Коли ФРС почала послаблення у вересні 2007 року, вона стверджувала, що робить це, щоб запобігти несприятливим наслідкам падіння цін на житло для економіки. У цих прикладах ФРС, як видається, з нетерпінням чекала. Це повинно робити з інформацією та прогнозами, які далекі від досконалості.

Оцінки тривалості часу, необхідного для відставання впливу, щоб відпрацювати себе, коливаються від шести місяців до двох років. Гірше того, тривалість відставання може варіюватися - коли вони вживають заходів, політики не можуть знати, чи вплине їх вибір на економіку протягом декількох місяців або протягом декількох років. Через невизначену тривалість відставання впливу зусилля щодо стабілізації економіки за допомогою монетарної політики можуть бути дестабілізуючими. Припустимо, наприклад, що ФРС реагує на рецесійний розрив експансіоністською політикою, але до того часу, коли політика починає впливати на сукупний попит, економіка вже повернулася до потенційного ВВП. Політика, спрямована на виправлення кризового розриву, може створити інфляційний розрив. Аналогічно, перехід до скорочувальної політики у відповідь на інфляційний розрив може не вплинути на сукупний попит до тих пір, поки процес самокорекції вже не закрив цей розрив. У такому випадку політика може занурити економіку в рецесію.

Вибір цілей

Намагаючись керувати економікою, на яких макроекономічних змінних повинна будуватися політика ФРС? Він повинен мати певну мету або набір цілей, які він хоче досягти. Нездатність економіки досягти однієї з цілей ФРС призведе до зміни грошово-кредитної політики. Вибір мети або набору цілей є вирішальним для монетарної політики. Можливі цілі включають процентні ставки, темпи зростання грошей, а також рівень цін або очікувані зміни рівня цін.

Процентні ставки

Процентні ставки, особливо ставка федеральних фондів, відігравали ключову роль у недавній політиці ФРС. FOMC не приймає рішення про збільшення або зменшення грошової маси. Швидше за все, він бере участь в операціях, щоб підштовхнути ставку федеральних фондів вгору або вниз.

Аж до серпня 1997 року він доручив торговому бюро Федерального резервного банку Нью-Йорка проводити операції на відкритому ринку таким чином, щоб або підтримувати, збільшувати або полегшувати поточний «ступінь тиску» на резервні позиції банків. Цей ступінь тиску відбивався на ставці федеральних фондів; якщо існуючі резерви були меншими, ніж сума, яку хотіли б утримувати банки, то торги на наявну пропозицію призвели б до підвищення ставки федеральних фондів. Якби резервів було в достатку, то ставка федеральних фондів мала б тенденцію до зниження. Коли ФРС збільшила ступінь тиску на резерви, вона продавала облігації, тим самим зменшивши пропозицію резервів і збільшивши ставку федеральних фондів. ФРС знизила ступінь тиску на резерви, купуючи облігації, тим самим вливаючи нові резерви в систему і знижуючи ставку по федеральним фондам.

Нинішні операційні процедури ФРС прямо зосереджені на процентних ставках. На кожному зі своїх восьми засідань протягом року FOMC встановлює конкретну ціль або цільовий діапазон для ставки федеральних фондів. Коли ФРС знижує цільову ставку по федеральним фондам, вона купує облігації. Коли він підвищує цільову ставку федеральних фондів, він продає облігації.

Темпи зростання грошей

До 2000 року ФРС була зобов'язана оголошувати Конгресу на початку кожного року свою мету щодо зростання грошей того року, і кожен звіт покірно робив це. У той же час у звіті ФРС згадується, що його цілі зростання грошових коштів були орієнтирами, заснованими на історичних стосунках, а не орієнтирами для політики. Як тільки законна вимога звітувати про цілі щодо зростання грошей закінчилася, ФРС припинила це робити. Оскільки в останні роки ФРС приділяє більше значення ставці федеральних фондів, вона повинна скорегувати грошову масу, щоб перемістити ставку федеральних фондів до рівня, який вона бажає. Як результат, цілі зростання грошей, як правило, падали на другий план, навіть за останнє десятиліття, в якому про них повідомлялося. Натомість, коли розгорталися дані про економічні умови, ФРС вносила і продовжує вносити корективи, щоб вплинути на процентну ставку федеральних фондів.

Рівень цін або очікувані зміни рівня цін

Деякі економісти стверджують, що основною метою ФРС повинна бути цінова стабільність. Якщо так, то очевидною можливою метою є сам рівень цін. ФРС може орієнтуватися на певний рівень цін або певну швидкість зміни рівня цін і відповідно скорегувати свою політику. Якщо, наприклад, ФРС домагалася рівня інфляції 2%, то вона може перейти до скорочувальної політики щоразу, коли ставка піднімалася вище 2%. Однією з труднощів такої політики, звичайно, є те, що ФРС буде реагувати на минулі економічні умови політикою, яка навряд чи вплине на економіку протягом року або більше. Інша складність полягає в тому, що інфляція може зростати, коли економіка переживає рецесійний розрив. Приклад цього, згаданий раніше, стався в 1990 році, коли інфляція зросла через, здавалося б, тимчасове зростання цін на нафту після вторгнення Іраку в Кувейт. ФРС зіткнулася з подібною ситуацією в першій половині 2008 року, коли ціни на нафту знову зростали. Якщо ФРС буде проводити скорочувальну монетарну політику в такі моменти, то її зусилля по зниженню рівня інфляції можуть погіршити кризовий розрив.

Рішення, запропоноване головою Бернанке, який є прихильником таргетування рівня інфляції, полягає в тому, щоб зосередитися не на минулому темпі інфляції або навіть на поточному рівні інфляції, а на очікуваному темпі інфляції, як це виявляють різні показники, протягом наступного року.

До 2010 року центральні банки близько 30 розвинених країн або країн, що розвиваються, прийняли конкретне інфляційне таргетування. Цільові показники інфляції включають Австралію, Бразилію, Канаду, Великобританію, Нову Зеландію, Південну Корею, а останнім часом — Туреччину та Індонезію. Дослідження економіста Карла Уолша показало, що інфляційний досвід серед розвинених країн був подібним, незалежно від того, чи мали їхні центральні банки явні або більш гнучкі цілі інфляції. Однак для країн, що розвиваються, він виявив, що інфляційне таргетування підвищило макроекономічні показники як з точки зору зниження інфляції, так і більшої загальної стабільності. Карл Уолш, «Інфляційне таргетування: чому ми навчилися? ,» Міжнародні фінанси 12, № 2 (2009): 195—233.

Політичний тиск

Інституційні відносини між лідерами ФРС та виконавчою та законодавчою гілками федерального уряду структуровані таким чином, щоб забезпечити незалежність ФРС. Члени Ради керуючих призначаються президентом, з підтвердженням Сенатом, але 14-річні терміни повноважень забезпечують значну ступінь ізоляції від політичного тиску. Президент здійснює більший вплив у виборі голови Ради керуючих; це призначення має чотирирічний термін. Ні президент, ні Конгрес не мають прямого слова з приводу вибору президентів окружних банків Федеральної резервної системи. Вони обираються їх окремими радами директорів із схвалення Ради керуючих.

Ступінь незалежності, яку мають центральні банки у всьому світі, різниться. Центральний банк вважається більш незалежним, якщо він ізольований від уряду такими факторами, як довгострокові призначення його губернаторів та менші вимоги щодо фінансування дефіциту державного бюджету. Дослідження 1980-х і початку 1990-х років показали, що в цілому більша незалежність центрального банку була пов'язана з нижчою середньою інфляцією і що не існує систематичного зв'язку між незалежністю центрального банку та іншими показниками економічних показників, такими як реальне зростання ВВП або безробіття. Див., наприклад, Альберто Алезіна та Лоуренс Саммерс, «Незалежність Центрального банку та макроекономічні показники: деякі порівняльні докази», Журнал грошей, кредиту та банківської справи 25, № 2 (травень 1993): 151—62. За рейтингами, використовуваними в цих дослідженнях, ФРС вважалася цілком незалежною, поступаючись лише Швейцарії та німецькому Бундесбанку на той час. Можливо, в результаті таких висновків ряд країн надали більшу незалежність своїм центральним банкам за останнє десятиліття. Статут Європейського центрального банку, який розпочав свою діяльність у 1998 році, був побудований за зразком німецького Бундесбанку. У його статуті чітко зазначено, що його основною метою є підтримка стабільності цін. Також з 1998 року незалежність центрального банку зросла у Великобританії, Канаді, Японії та Новій Зеландії.

Хоча ФРС офіційно ізольована від політичного процесу, чоловіки та жінки, які служать у Раді керуючих та FOMC, є людьми. Вони не застраховані від тиску, який можуть чинити на них члени Конгресу та президент. Голова Ради керуючих регулярно зустрічається з президентом та виконавчим штабом, а також звітує та зустрічає комітети конгресу, які займаються економічними питаннями.

ФРС була створена Конгресом; її статут може бути змінений - або навіть скасований - тим самим органом. ФРС перебуває в дещо парадоксальній ситуації, коли доводиться співпрацювати з законодавчою та виконавчою гілками влади, щоб зберегти свою незалежність.

Ступінь впливу на економіку

Проблема відставань говорить про те, що ФРС не знає з упевненістю, коли її політика пройде свій шлях через фінансову систему, щоб вплинути на макроекономічні показники. ФРС також не знає з упевненістю, наскільки її політичні рішення вплинуть на макроекономіку.

Наприклад, інвестиції можуть бути особливо мінливими. Зусилля ФРС щодо скорочення сукупного попиту в умовах інфляційного розриву можуть бути частково компенсовані зростанням інвестиційного попиту. Але, як правило, скорочувальна політика, як правило, уповільнює економіку, ніби ФРС «тягне за мотузку». Це може бути не так з експансіоністською політикою. Оскільки інвестиції в першу чергу залежать від очікувань щодо майбутнього, керівники бізнесу повинні з оптимізмом дивитися на економічні умови, щоб розширити виробничі потужності та придбати нове обладнання. Цього оптимізму може не існувати в умовах рецесії. Натомість песимізм, який може переважати під час економічного спаду, може перешкодити зниженню процентних ставок стимулювати інвестиції. Зусилля стимулювати економіку за допомогою монетарної політики може бути схожим на «натискання на нитку». Центральний банк міг би штовхнути з великою силою, купуючи облігації та займаючись кількісним пом'якшенням, але мало що може статися з економікою на іншому кінці рядка.

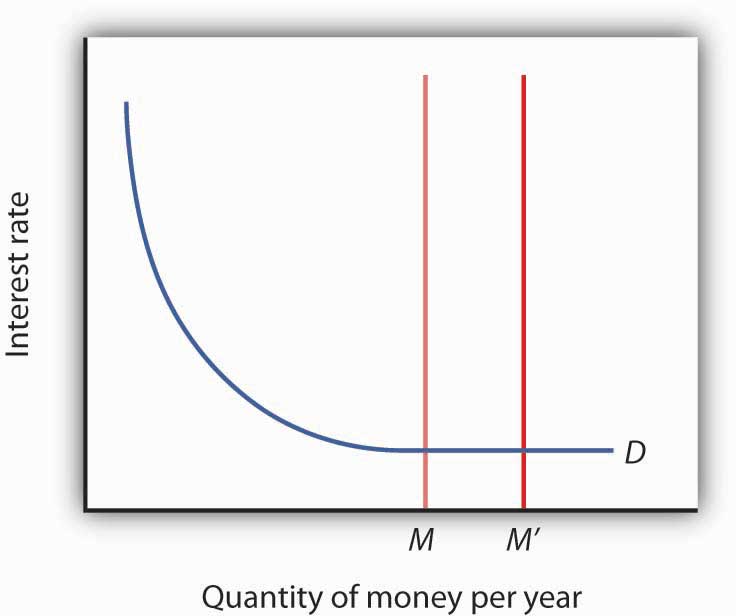

Що робити, якщо ФРС не може призвести до зміни процентних ставок? Кажуть, що пастка ліквідності існує, коли зміна грошово-кредитної політики не впливає на процентні ставки. Це було б так, якби крива попиту на гроші була горизонтальною за певною процентною ставкою, як показано на малюнку 3. Якщо зміна грошової маси від M до M′ не може змінити процентні ставки, то, якщо немає якихось інших змін в економіці, немає підстав для зміни інвестицій або будь-якої іншої складової сукупного попиту. Отже, традиційна монетарна політика стає абсолютно неефективною, її ступінь впливу на економіку дорівнює нулю. При нульовій процентній ставці, оскільки облігації перестають бути привабливою альтернативою грошима, яка принаймні корисна для цілей транзакцій, виникла б пастка ліквідності.

Пастка ліквідності

Коли зміна грошової маси не впливає на процентну ставку, кажуть, що економіка знаходиться в пастці ліквідності.

Зі ставкою федеральних фондів у Сполучених Штатах, близькою до нуля наприкінці 2008 року, можливість того, що країна перебувала в пастці ліквідності або майже перебувала в пастці ліквідності, не може бути відхилена. Як обговорювалося у вступі до глави, в той же час ФРС знизила ставку федеральних фондів до нуля, вона зазначила, що має намір проводити додаткові, нетрадиційні заходи. ФРС прагне змусити фірми та споживачі хочуть витрачати зараз, використовуючи інструмент, не спрямований на зниження процентної ставки, оскільки він не може знизити процентну ставку нижче нуля. Він зміщує свою увагу на рівень цін і на уникнення очікуваної дефляції. Наприклад, якщо громадськість очікує, що рівень цін впаде на 2%, а процентна ставка дорівнює нулю, утримуючи гроші, гроші фактично заробляють позитивну реальну процентну ставку 2% - різницю між номінальною процентною ставкою та очікуваною ставкою дефляції. Оскільки номінальна процентна ставка не може впасти нижче нуля (Хто б, наприклад, хотів би кредитувати під процентну ставку нижче нуля, коли кредитування ризиковано, тоді як готівка - ні? Коротше кажучи, не має сенсу позичати 10 доларів і отримувати менше 10 доларів назад.), очікувана дефляція робить утримання готівки дуже привабливим і перешкоджає витратам, оскільки люди відкладуть покупки, оскільки товари та послуги, як очікується, подешевшають.

Для боротьби з цим «вичікуючим» менталітетом ФРС або інший центральний банк, використовуючи стратегію, яку називають кількісним пом'якшенням, повинні переконати громадськість, що він буде тримати процентні ставки дуже низькими, надаючи значні резерви до тих пір, поки це необхідно, щоб уникнути дефляції. Іншими словами, вона спрямована на створення очікуваної інфляції. Наприклад, на жовтневому засіданні ФРС 2003 року він оголосив, що збереже ставку федеральних фондів на рівні 1% протягом «значного періоду». Коли ФРС знизила ставку до 0% і 0,25% в грудні 2008 року, вона додала, що «комітет очікує, що слабкі економічні умови, ймовірно, гарантують виключно низький рівень ставки федеральних фондів протягом деякого часу». Після настільки наполегливої роботи, щоб переконати економічних гравців, що вона не потерпить інфляції вище 2%, ФРС, перебуваючи в такій ситуації, повинна переконати громадськість, що вона буде терпіти інфляцію, але, звичайно, не надто! Якщо вона буде успішною, ця надзвичайна форма експансіоністської монетарної політики призведе до збільшення закупівель товарів і послуг, порівняно з тим, що вони були б при очікуваній дефляції. Також, надаючи банкам значну ліквідність, ФРС сподівається заохотити їх кредитувати.

Японська економіка є цікавим сучасним прикладом країни, яка спробувала кількісне послаблення. З кризовим розривом, що починається на початку 1990-х років і дефляцією в більшості років з 1995 року, центральний банк Японії, Банк Японії, почав знижувати ставку грошей на дзвінки (еквівалентно ставці федеральних фондів у Сполучених Штатах), досягнувши майже нуля до кінця 1990-х. Зростання все ще нудиться, Японія виявилася в традиційній пастці ліквідності. Наприкінці 1999 року Банк Японії оголосив, що буде підтримувати політику нульової процентної ставки в доступному для огляду майбутньому, а в березні 2001 року офіційно розпочав політику кількісного пом'якшення. У 2006 році, коли рівень цін скромно зростав, Японія закінчила кількісне послаблення і знову почала збільшувати ставку дзвінків. Слід зазначити, що уряд одночасно займається експансіоністською фіскальною політикою.

Наскільки добре ця політика працювала в Японії? Економіка почала скромно зростати в 2003 році, хоча дефляція між 1% і 2% залишилася. Деякі дослідники вважають, що Банк Японії закінчив кількісне пом'якшення занадто рано. Також затримки з реалізацією політики, а також затримки з реструктуризацією банківського сектору загострили проблеми Японії. «Припинення дефляції в рамках нової грошово-кредитної політики», Економічні опитування ОЕСР: Японія 2008 4 (квітень 2008 р.): 49—61 та Марк Шпігель, «Чи спрацювало кількісне послаблення Банком Японії?» Економічний лист FRBSF 2006, № 28 (20 жовтня 2006 р.): 1—3.

Голова ФРС Бернанке та інші чиновники ФРС стверджували, що ФРС також займається послабленням кредитів. Бен Бернанке, «Криза та відповідь політики» (лекція на штампах, Лондонська школа економіки, Лондон, Англія, 13 січня 2009 року) та Джанет Л. Йеллен, «Цілі грошово-кредитної політики США в короткостроковій перспективі та довгостроковій перспективі» (промова, щорічна зустріч Асоціації соціальних наук Альянсу, Сан-Франциско, Каліфорнія, 4 січня 2009 р.). Кредитне послаблення - це стратегія, яка передбачає розширення кредитування центрального банку для більш широкого впливу на належне функціонування кредитних ринків та підвищення ліквідності. Конкретні нові кредитні засоби, які створила ФРС, обговорювалися в Case in Point у розділі про природу та створення грошей. Загалом, ФРС сподівається, що ці нові кредитні засоби покращать ліквідність на різних кредитних ринках, починаючи від пайових фондів грошового ринку до тих, хто бере участь у студентських та автомобільних кредитах.

Раціональні очікування

Одна з гіпотез говорить про те, що монетарна політика може впливати на рівень цін, але не реальний ВВП. Гіпотеза раціональних очікувань стверджує, що люди використовують всю наявну інформацію для складання прогнозів майбутньої економічної активності та рівня цін, і вони підлаштовують свою поведінку під ці прогнози.

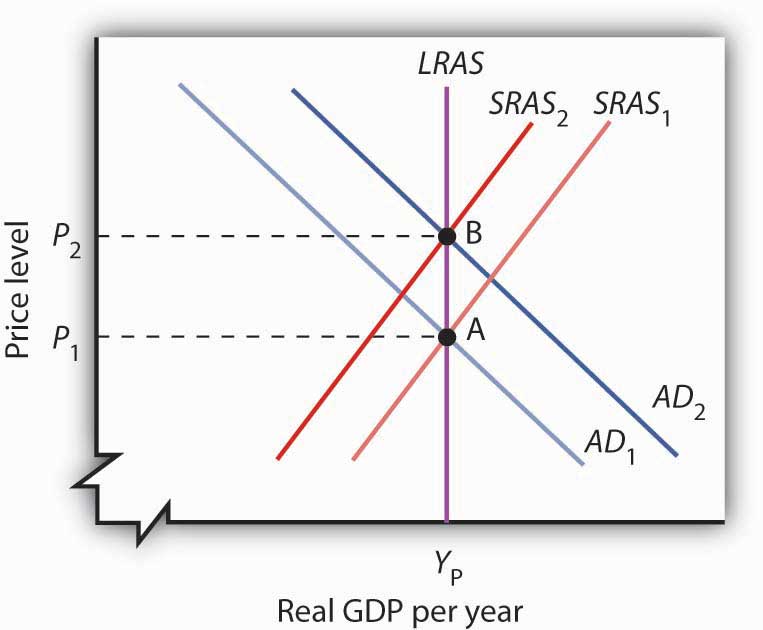

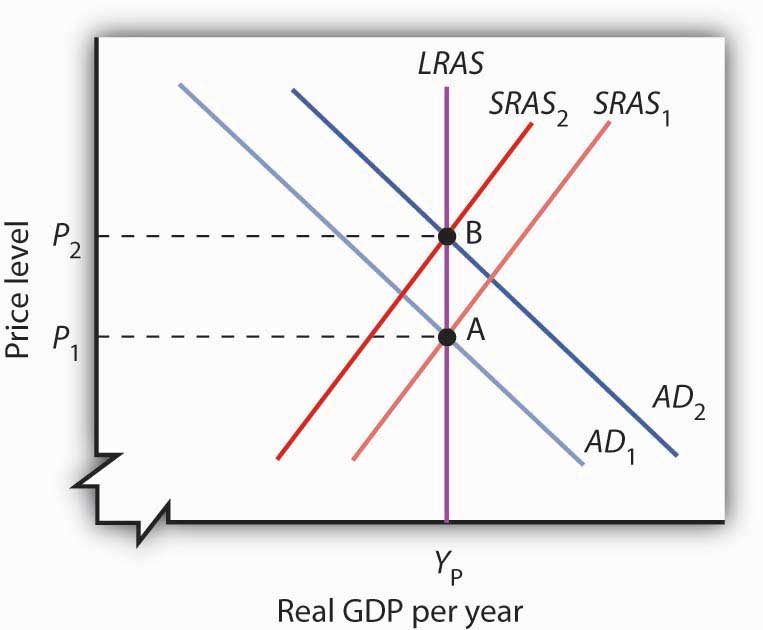

На малюнку 4 використовується модель сукупного попиту та сукупної пропозиції, щоб показати наслідки аргументу раціональних очікувань для монетарної політики. Припустимо, що економіка працює на YP, як проілюстровано пунктом А. Збільшення грошової маси підвищує сукупний попит до AD2. В аналізі, який ми досліджували до цього часу, зміна сукупного попиту змістить економіку на більш високий рівень реального ВВП і створить інфляційний розрив. Це, в свою чергу, чинить тиск вгору на заробітні плати та інші ціни, змістивши короткострокову криву сукупної пропозиції до SRAS2 та перемістивши економіку до точки В, закривши інфляційний розрив у довгостроковій перспективі. Гіпотеза раціональних очікувань, однак, передбачає зовсім інше тлумачення.

Монетарна політика та раціональні очікування

Припустимо, економіка працює в точці А і що люди мають раціональні очікування. Вони підраховують, що експансіоністська монетарна політика, що проводиться на рівні цін P1, підніме ціни до Р2. Вони коригують свої очікування - і вимоги до заробітної плати - відповідно, швидко зміщуючи короткострокову криву сукупної пропозиції до SRAS2. Результатом є рух вздовж довгострокової кривої сукупної пропозиції LRAS до точки B, без зміни реального ВВП.

Припустимо, люди спостерігають початкову зміну грошово-кредитної політики, здійснену, коли економіка знаходиться в точці А, і підрахують, що збільшення грошової маси в кінцевому підсумку призведе до рівня цін до пункту Б. Передбачаючи цю зміну цін, люди коригують свою поведінку. Наприклад, якщо підвищення рівня цін з Р1 до Р2 буде зміною на 10%, працівники очікуватимуть, що ціни, які вони платять, зростуть на 10%, а зажадають на 10% вищу заробітну плату. Їх роботодавці, передбачаючи, що ціни, які вони отримають, також зростуть, погодяться виплатити тим вищим зарплатам. Зі збільшенням номінальної заробітної плати короткострокова крива сукупної пропозиції відразу переходить на SRAS2. Результатом є рух вгору вздовж довгострокової кривої сукупної пропозиції, LRAS. Зміни реального ВВП не відбувається. Монетарна політика не має ніякого ефекту, крім свого впливу на рівень цін. Цей аргумент раціональних очікувань спирається на те, що заробітна плата та ціни є достатньо гнучкими - а не липкими, як описано в попередньому розділі - так що зміна очікувань дозволить короткостроковій кривій сукупної пропозиції швидко перейти до SRAS2.

Одним з важливих наслідків аргументу раціональних очікувань є те, що скорочувальна монетарна політика може бути безболісною. Припустимо, економіка знаходиться в точці B на малюнку 11.5, а ФРС зменшує грошову пропозицію, щоб змістити криву сукупного попиту назад до AD1. У моделі сукупного попиту та сукупної пропозиції результатом буде спад. Але в світі раціональних очікувань очікування людей змінюються, короткострокова сукупна пропозиція негайно зміщується вправо, і економіка безболісно рухається вниз по довгостроковій кривій сукупної пропозиції LRAS, щоб вказати A. Ті, хто підтримує гіпотезу раціональних очікувань, однак, також схильні стверджувати, що монетарна політика не повинна використовуватися як інструмент стабілізаційної політики.

Для одних події початку 1980-х послабили підтримку гіпотези раціональних очікувань; для інших ті самі події посилили підтримку цієї гіпотези. Як ми бачили у вступі до попередньої глави, у 1979 році президент Джиммі Картер призначив Пола Волкера головою Федеральної резервної системи і пообіцяв повну підтримку того, що ФРС може зробити для стримування інфляції. Пан Волкер дав зрозуміти, що ФРС збирається уповільнити зростання грошей і підвищити процентні ставки. Він визнав, що ця політика матиме витрати, але сказав, що ФРС буде дотримуватися її до тих пір, поки це необхідно для контролю інфляції. Тут була монетарна політика, яка чітко оголошувалася і проводилася так, як рекламувалася. Але політика спричинила найважчий спад з часів Великої депресії - результат, який здається невідповідним аргументу раціональних очікувань про те, що зміна очікувань не дозволить такій політиці мати істотний вплив на реальний ВВП.

Інші, однак, стверджують, що люди знали про заяви ФРС, але скептично ставилися до того, чи продовжуватимуться зусилля проти інфляції, оскільки ФРС не активно боролася з інфляцією наприкінці 1960-х та 1970-х років. Проти цієї історії люди повільно коригували свої оцінки інфляції вниз. По суті, рецесія сталася тому, що люди були здивовані тим, що ФРС серйозно ставиться до боротьби з інфляцією.

Незалежно від того, де хтось стоїть на цій дискусії, одне повідомлення здається зрозумілим: як тільки ФРС довела, що вона серйозно ставиться до збереження стабільності цін, робити це в майбутньому стає простіше. Якщо сказати це конкретно, боротьба Волкера полегшила роботу Грінспена, а спадщина Грінспена з низькою інфляцією повинна полегшити Бернанке.

Відео: Колишній голова ФРС Алан Грінспен про економіку США

Дайте відповідь на питання самоперевірки нижче, щоб контролювати ваше розуміння понять в цьому розділі.

Дайте відповідь на питання самоперевірки нижче, щоб контролювати ваше розуміння понять в цьому розділі. Самостійна перевірка питання

- Що таке монетарна політика?

- Що таке дробова резервна система?

- Що таке правові резерви?

- Що таке резервна вимога?

- Які 6 інструментів монетарної політики?

- У чому різниця між політикою легких грошей і жорсткою грошовою політикою?

- Досліджуйте поточні процентні ставки в Інтернеті. Чи є США в легкій або жорсткій грошовій політиці прямо зараз? Як ви можете сказати? Чому уряд хоче мати такий тип грошової політики зараз?

| Зображення | Довідка | Атрибуції |

|

[Рисунок 1] | Кредит: OpenTextubooks.org Джерело: http://www.opentextbooks.org.hk/ditatopic/7911 Ліцензія: CC BY-NC 3.0 |

|

[Рисунок 2] | Кредит: OpenTextubooks.org Джерело: http://www.opentextbooks.org.hk/ditatopic/7911 Ліцензія: CC BY-NC 3.0 |

|

[Рисунок 5] | Кредит: OpenTextubooks.org Джерело: http://www.opentextbooks.org.hk/ditatopic/7921 Ліцензія: CC BY-NC 3.0 |