5.7: Заощадження та фінансові системи

- Page ID

- 56889

Заощадження та фінансові системи

Компанії можуть залучати фінансовий капітал на ранній стадії декількома способами: від особистих заощаджень своїх власників або менеджерів, або кредитних карток та приватних інвесторів, таких як ангелові інвестори та венчурні фірми.

Універсальні узагальнення

- Банки та інші фінансові установи надають можливості для заощадження та інвестування фізичними особами, що, в свою чергу, дає можливість бізнесу брати в борг і розширюватися.

Керівні питання

- Чому приватним особам важливо економити та інвестувати?

- Крім депозитарних установ, які існують недепозитарні установи, які є фінансовими посередниками?

- Який вплив мають процентні ставки на рівні інвестицій?

- Як ви оцінюєте ризик, перш ніж робити інвестиції?

- Які типи рахунків пропонуються споживачам? Які витрати пов'язані з цими рахунками?

Відео: Основи інвестування

Є лише дві речі, які ви можете зробити з грошима: зберегти їх або витратити. «Економія» означає відсутність витрат, тоді як «економія» стосується доларів, які надаються, коли люди утримуються від споживання. Щоб економічна система зростала, повинні бути як заощадження, так і витрати. Люди повинні економити, щоб банки могли позичити гроші тим, хто повинен позичити їх, щоб придбати такі речі, як автомобілі, будинки, або платити за коледж чи канікули. Крім того, банки позичають гроші тим, хто володіє бізнесом, яким потрібні додаткові гроші, щоб придбати інструменти, обладнання, побудувати додаткові фабрики, найняти більше співробітників або розширити свій бізнес. Економія робить можливим економічне зростання.

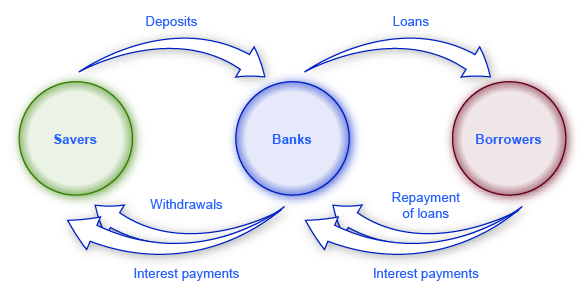

Фінансова система

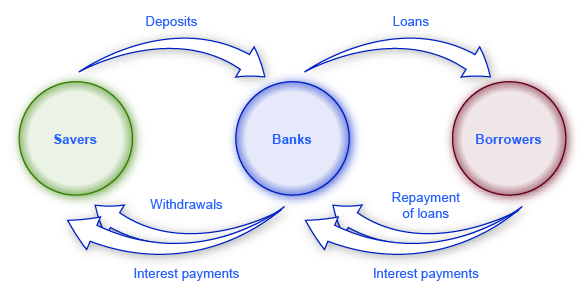

Фінансова система, мережа вкладників, інвесторів та фінансових установ, працює разом, щоб передати заощадження тим, хто цього потребує, і що, в свою чергу, допомагає економіці рости.

Фінансова система

(Джерело: http://cnx.org/resources/6665eb13ada...on_C27_002.jpg)

Фінансові активи

Існують різні способи, якими люди економлять та інвестувати. Депозитний сертифікат (CD) - це відсотковий кредит банку, або уряду, або корпорації. Оскільки це вид інвестицій, його ще називають фінансовим активом або претензією на майно і дохід позичальника. Цей актив має вартість, і він визначає суму позичених грошей та умови цієї позики, такі як процентна ставка та термін погашення. Депозитний сертифікат може бути встановлений на короткий проміжок часу, наприклад, шість місяців, або довше в залежності від термінів.

Фінансові посередники

Фінансовий посередник - це банк, однак є нефінансові посередники, які також дозволяють людям економити і надавати кредити членам. Домашні господарства та підприємства є найважливішими вкладниками в круговому потоці економічної діяльності, тоді як уряди та підприємства є найбільшими позичальниками. Безперебійна робота цих фінансових посередників гарантує, що вкладникам є місце для заощаджень, а позичальникам є куди піти, щоб отримати кошти.

Приклади нефінансових посередників

Фінансові компанії - це фірми, які спеціалізуються на наданні позик безпосередньо споживачам і на купівлі договорів розстрочки у членів, які продають товари в кредит. Торговці не можуть роками чекати, поки їхні клієнти окупляться з дорогими статтями за розстрочкою. Замість цього продавець продає договір розстрочки клієнта фінансовій компанії за одноразову виплату. Це дозволяє торговцю рекламувати миттєвий кредит без необхідності нести кредит повний термін або прийняти ризик, пов'язаний з позикою. Хорошим прикладом фінансової компанії буде той, який працює з автомобільними виробниками або автомобільними партіями, такими як: Банк Америки Merrill Lynch Дилер фінансових послуг, Chase Auto Finance та Ford Motor Credit Company.

Щоб дізнатись більше про фінансові компанії, прочитайте статтю Forbes 50 найбільш надійних фінансових компаній Америки.

Основна мета компанії страхування життя полягає в забезпеченні фінансового захисту для тих, хто вижив застрахованих, однак після того, як страхові поліси були виплачені компанією, вона, як правило, має велику кількість готівки на руках. Ці готівку він потім позичив іншим, або ті люди, які мають страхові поліси, можуть позичити проти поліса на основі того, що вони вже дали компанії. Кредит від страхової компанії повинен бути погашений назад, плюс відсотки.

Взаємний фонд - це компанія, яка сама продає акції окремим інвесторам, а потім інвестує отримані гроші в акції та облігації, випущені іншими корпораціями. Акціонери пайових фондів отримують дивіденди, отримані від інвестицій ПІФ. Акціонери також можуть продавати свої пайові фонди для отримання прибутку, як і інші акції. ПІФи дозволяють людям диверсифікувати, не беручи на себе зайвого ризику. Активи ПІФ компанії розраховуються шляхом взяття чистої вартості ПІФ і поділу її на кількість акцій, випущених ПІФ для знаходження його ринкової вартості.

Пенсійні фонди створюються для планування виходу на пенсію або інвалідності працівників. Працівники мають частину або відсоток від їх зарплати утримують і поміщають в пенсійний фонд. Потім менеджери фонду беруть ці гроші і вкладають їх у акції, облігації та пайові фонди, щоб заробити більше грошей. Частина пенсійного фонду виплачується тим співробітникам, які вийшли на пенсію або вже не працюють в компанії. Пенсійний план допомагає працівникам відкласти гроші, які їм знадобляться, коли вони вийдуть на пенсію.

REIT - це інвестиційний траст у нерухомість. Це компанія, яка організована в першу чергу для надання кредитів будівельним компаніям, які будують будинки. Цей вид нефінансового посередника допомагає забезпечити мільярди доларів на будівництво будинку.

Незалежно від того, яким видом фінансових або нефінансових посередників користуються споживачі, мета все одно та ж, допомогти споживачам позичити наявні кошти і брати участь в круговому потоці господарської діяльності.

Попит і пропозиція на фінансових ринках

У 2012 році домогосподарства та підприємства Сполучених Штатів заощадили майже 2,9 трлн доларів США. Куди пішла ця економія і для чого вона використовувалася? Частина заощаджень опинилася в банках, які, в свою чергу, позичили гроші приватним особам або підприємствам, які хотіли позичити гроші. Деякі були інвестовані в приватні компанії або позичені державним установам, які хотіли позичити гроші для залучення коштів для таких цілей, як будівництво доріг або масовий транзит. Деякі фірми реінвестували свої заощадження у власний бізнес.

У цьому розділі ми визначимо, як модель попиту та пропозиції пов'язує тих, хто бажає надати фінансовий капітал (тобто заощадження) з тими, хто вимагає фінансового капіталу (тобто позики). Ті, хто економить гроші (або робить фінансові вкладення, що є одним і тим же), незалежно від того, чи є приватні особи чи підприємства на стороні пропозиції фінансового ринку. Ті, хто позичає гроші, знаходяться на стороні попиту фінансового ринку.

Хто вимагає і хто постачає на фінансових ринках?

На будь-якому ринку ціна - це те, що отримують постачальники і що платять вимоги. На фінансових ринках ті, хто постачає фінансовий капітал за рахунок заощаджень, очікують отримати норму прибутку, тоді як ті, хто вимагає фінансового капіталу, отримуючи кошти, розраховують сплатити норму прибутку. Ця норма прибутковості може надходити в самих різних формах, в залежності від виду інвестицій.

Найпростіший приклад ставки прибутковості - процентна ставка. Наприклад, коли ви поставляєте гроші на ощадний рахунок в банку, ви отримуєте відсотки за своїм депозитом. Відсотки, що виплачуються вам у відсотках від ваших депозитів, - це процентна ставка. Аналогічно, якщо ви вимагаєте кредит на покупку автомобіля або комп'ютера, вам потрібно буде платити відсотки на гроші, які ви позичаєте.

Розглянемо ринок позики грошей за допомогою кредитних карт. У 2012 році більше 180 мільйонів американців були власниками карт. Кредитні карти дозволяють позичити гроші у емітента карти, і погасити позикову суму плюс відсотки, хоча більшість дозволяють вам період часу, в який можна погасити кредит, не сплачуючи відсотки. Типова процентна ставка по кредитній картці коливається від 12% до 18% на рік. У 2010 році американці мали близько 900 мільярдів доларів непогашеної заборгованості за кредитними картками. Близько половини американських сімей з кредитними картками повідомляють, що вони майже завжди платять повний баланс вчасно, але чверть американських сімей з кредитними картками кажуть, що вони «навряд чи коли-небудь» погасити карту в повному обсязі. Насправді, станом на березень 2013, CreditCards.com повідомив, що майже два з кожних п'яти американців (39%) несуть заборгованість кредитної картки від одного місяця до наступного. Припустимо, що в середньому річна процентна ставка за кредитними картками становить 15% на рік. Таким чином, американці платять десятки мільярдів доларів щороку в процентах на свої кредитні картки, плюс основні збори за кредитну картку або збори за прострочення платежів.

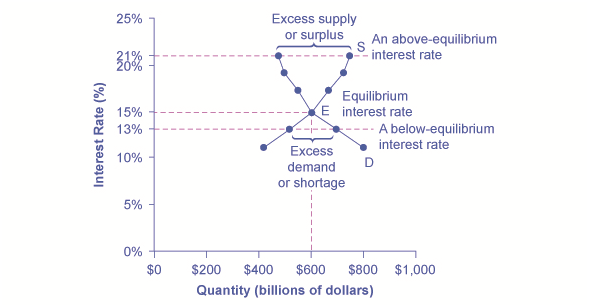

Малюнок 2 ілюструє попит і пропозицію на фінансовому ринку для кредитних карток. Горизонтальна вісь фінансового ринку показує кількість грошей, які позичені або позичені на цьому ринку. Вертикальна або цінова вісь показує норму прибутку, яку у випадку запозичення кредитної картки можна виміряти процентною ставкою. У таблиці 1 наведено кількість фінансового капіталу, який споживачі вимагають за різними процентними ставками, і кількість, яку готові надати фірми кредитних карт (часто банки).

Попит і пропозиція на позику грошей кредитними картками

На цьому ринку запозичень кредитних карток крива попиту (D) на запозичення фінансового капіталу перетинає криву пропозиції (S) для кредитування фінансового капіталу при рівновазі €. При рівновазі процентна ставка («ціна» на цьому ринку) становить 15%, а кількість фінансового капіталу, що позичається і позичається, становить 600 мільярдів доларів. Рівноважна ціна - це місце, де необхідна кількість та кількість, що поставляється, рівні. При рівноважній процентній ставці, як 21%, кількість фінансового капіталу, що постачається, збільшиться до 750 мільярдів доларів, але затребувана кількість зменшиться до 480 мільярдів доларів. При нижчерівноважній процентній ставці, як 13%, кількість необхідного фінансового капіталу збільшиться до 700 мільярдів доларів, але кількість фінансового капіталу зменшиться до $510 млрд.

| Процентна ставка (%) | Кількість необхідного фінансового капіталу (запозичення) (мільярди доларів) | Кількість фінансового капіталу, що постачається (кредитування) (мільярди доларів) |

| 11 | 800 дол. США | $420 |

| 13 | $700 | $510 |

| 15 | 600 дол. США | 600 дол. США |

| 17 | 550 дол. США | $660 |

| 19 | $500 | $720 |

| 21 | $480 | $750 |

Закони попиту та пропозиції продовжують діяти на фінансових ринках. Згідно із законом попиту, більш висока норма прибутку (тобто вища ціна) зменшить затребувану кількість. У міру зростання процентної ставки споживачі зменшать кількість, яку вони позичають. Згідно із законом пропозиції, більш висока ціна збільшує кількість, що поставляється. Отже, оскільки процентна ставка, сплачена за кредитними картками, зростає, все більше фірм буде прагнути випускати кредитні картки та заохочувати клієнтів до їх використання. І навпаки, якщо процентна ставка за кредитними картками падає, кількість фінансового капіталу, що постачається на ринку кредитних карток, зменшиться, а затребувана кількість впаде.

Рівновага на фінансових ринках

На фінансовому ринку кредитних карток, показаних на малюнку 2, крива пропозиції (S) та крива попиту (D) перетинаються в точці рівноваги (E). Рівновага відбувається за процентною ставкою 15%, де кількість необхідних коштів і кількість поставлених дорівнюють рівноважній кількості 600 мільярдів доларів.

Якщо процентна ставка (пам'ятайте, це вимірює «ціну» на фінансовому ринку) вище рівноважного рівня, то на цьому ринку виникне надлишкова пропозиція, або профіцит фінансового капіталу. Наприклад, при процентній ставці 21% кількість поставлених коштів збільшується до $750 млрд, тоді як затребувана кількість зменшується до $480 млрд. При цій вище рівноважної процентної ставки фірми прагнуть надати кредити позичальникам кредитних карт, але відносно мало людей або підприємств бажають позичити. Як результат, деякі фірми кредитних карт знизять процентні ставки (або інші збори), які вони стягують, щоб залучити більше бізнесу. Ця стратегія підштовхне процентну ставку вниз до рівноважного рівня.

Якщо процентна ставка нижче рівноваги, то на цьому ринку виникає надлишковий попит або дефіцит коштів. При процентній ставці 13% кількість коштів попиту позичальників кредитних карт збільшується до $700 млрд; але кількість кредитних карт фірми готові поставляти лише $510 млрд. У цій ситуації фірми кредитних карт будуть сприймати, що вони перевантажені нетерплячими позичальниками і зроблять висновок про те, що у них є можливість підвищити процентні ставки або збори. Процентна ставка зіткнеться з економічним тиском, щоб повзти вгору до рівноважного рівня.

Зрушення попиту та пропозиції на фінансових ринках

Ті, хто постачає фінансовий капітал, стикаються з двома широкими рішеннями: скільки заощадити, і як розділити свої заощадження на різні форми фінансових вкладень. Кожен з них ми обговоримо по черзі.

Учасники фінансових ринків повинні вирішити, коли вони вважають за краще споживати товари: зараз або в майбутньому. Економісти називають це міжчасовим прийняттям рішень, оскільки воно передбачає прийняття рішень у часі. На відміну від рішення про те, що купити в продуктовому магазині, рішення про інвестиції або економію приймаються протягом періоду часу, іноді тривалого періоду.

Більшість працівників економлять на пенсію, оскільки їхній дохід у сьогоденні більше, ніж їхні потреби, тоді як навпаки буде вірно, коли вони вийдуть на пенсію. Так вони економлять сьогодні і постачають фінансові ринки. Якщо їх дохід збільшується, вони економлять більше. Якщо їх сприймається ситуація в майбутньому змінюється, вони змінюють розмір своєї економії. Наприклад, є деякі докази того, що соціальне забезпечення, програма, яку працівники платять для того, щоб претендувати на державні перевірки після виходу на пенсію, має тенденцію до зменшення кількості фінансового капіталу, який працівники економлять. Якщо це правда, соціальне забезпечення змістило пропозицію фінансового капіталу за будь-якою процентною ставкою вліво.

На відміну від цього, багатьом студентам коледжу сьогодні потрібні гроші, коли їх дохід низький (або відсутній), щоб оплатити свої витрати на коледж. В результаті вони запозичують сьогодні і попит з фінансових ринків. Після того, як вони закінчать навчання і стануть працевлаштованими, вони будуть платити кредити. Фізичні особи позичають гроші на придбання будинків або автомобілів. Бізнес шукає фінансових інвестицій, щоб у нього були кошти на будівництво заводу або інвестування в науково-дослідний проект, який не окупиться протягом п'яти років, десяти років або навіть більше. Тому, коли споживачі та підприємства мають більшу впевненість у тому, що вони зможуть погасити в майбутньому, кількість необхідного фінансового капіталу за будь-якою заданою процентною ставкою зміститься вправо.

Наприклад, в технологічному бумі кінця 1990-х років багато підприємств стали надзвичайно впевнені, що інвестиції в нові технології матимуть високий показник прибутковості, а їх попит на фінансовий капітал змістився вправо. І навпаки, під час Великої рецесії 2008 і 2009 років їх попит на фінансовий капітал за будь-якої заданої процентної ставки змістився вліво.

До цього моменту ми дивилися на економію в цілому. Тепер розглянемо, що впливає на економію при різних видах фінансових вкладень. Вирішуючи між різними формами фінансових вкладень, постачальникам фінансового капіталу доведеться враховувати ставки прибутковості та пов'язані з цим ризики. Норма прибутковості - позитивний атрибут вкладень, але ризик - негативний. Якщо інвестиція А стане більш ризикованою, або віддача зменшиться, то вкладники переведуть свої кошти на інвестиції В - і крива пропозиції фінансового капіталу для інвестицій А зміститься назад вліво, тоді як крива пропозиції капіталу для інвестицій B зміщується вправо.

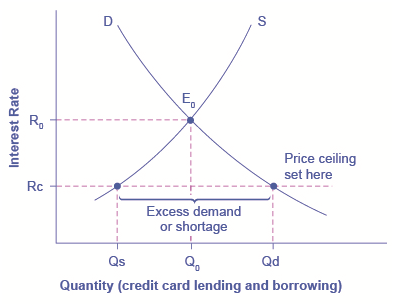

Цінові стелі на фінансових ринках: лихварство закони

Як ми вже відзначали раніше, понад 180 мільйонів американців володіють кредитними картками, а їх процентні виплати і збори складають десятки мільярдів доларів щороку. Це не дивно, що політичний тиск іноді виникає для встановлення обмежень на процентні ставки або збори, які кредитні картки компанії стягують. Фірми, які випускають кредитні картки, включаючи банки, нафтові компанії, телефонні компанії та роздрібні магазини, відповідають, що більш високі процентні ставки необхідні для покриття збитків, створених тими, хто позичає на своїх кредитних картках і хто не погашає вчасно або взагалі. Ці компанії також зазначають, що власники карток можуть уникнути сплати відсотків, якщо вони вчасно оплачують рахунки.

Розглянемо ринок кредитних карт, як показано на малюнку 3. На цьому фінансовому ринку вертикальна вісь показує процентну ставку (яка є ціною на фінансовому ринку). Попитом на ринку кредитних карт є домогосподарства та підприємства; постачальниками є компанії, які випускають кредитні картки. Ця цифра не використовує конкретні цифри, які в будь-якому випадку були б гіпотетичними, а натомість зосереджується на основних економічних стосунках. Уявіть, що закон встановлює цінову стелю, яка тримає процентну ставку, що стягується за кредитними картками за ставкою Rc, яка лежить нижче процентної ставки R 0, яка в іншому випадку переважала б на ринку. Ціновий стелю показаний горизонтальною пунктирною лінією на малюнку 3. Модель попиту та пропозиції прогнозує, що при нижчій ціновій граничній процентній ставці кількість заборгованості за кредитними картками збільшиться з початкового рівня Q 0 до Qd; однак кількість наданих боргів за кредитними картками зменшиться з початкового Q 0 до Qs. При ціновому стелі (Rc), необхідна кількість перевищить кількість поставлених. Отже, ряд людей, які хочуть мати кредитні картки і готові платити переважну процентну ставку виявлять, що компанії не бажають випускати картки до них. Результатом стане дефіцит кредиту.

Процентні ставки кредитної картки: Інший Приклад цінової стелі

Початкове перетин попиту D і пропозиції S відбувається при рівновазі E 0. Однак цінова стеля встановлюється за процентною ставкою Rc, нижче рівноважної процентної ставки R 0, і тому процентна ставка не може регулюватися вгору до рівноваги. За ціновим потоком кількість, що вимагається, Qd, перевищує поставлену кількість, Qs. Існує надлишковий попит, який також називають дефіцитом.

У багатьох штатах є закони лихварства, які встановлюють верхню межу процентної ставки, яку можуть стягувати кредитори. Однак у багатьох випадках ці верхні межі значно перевищують ринкову процентну ставку. Наприклад, якщо процентна ставка не може підніматися вище 30% на рік, вона все ще може коливатися нижче цього рівня відповідно до ринкових сил. Цінова стеля, яка встановлена на відносно високому рівні, не є обов'язковим, і він не матиме практичного ефекту, якщо рівноважна ціна не злітає досить високо, щоб перевищити цінову стелю.

В аналізі попиту і пропозиції фінансових ринків «ціна» - це норма прибутку або отримана процентна ставка. Кількість вимірюється грошима, які надходять від тих, хто постачає фінансовий капітал тим, хто його вимагає.

Два фактори можуть змістити пропозицію фінансового капіталу на певну інвестицію: якщо люди хочуть змінити існуючі рівні споживання, і якщо ризикованість або рентабельність однієї інвестиції змінюється щодо інших інвестицій. Фактори, які можуть змінити попит на капітал, включають довіру бізнесу та довіру споживачів у майбутньому, оскільки фінансові інвестиції, отримані в сьогоденні, зазвичай погашаються в майбутньому.

Багато людей вирішили придбати своє житло, а не орендувати. У цій главі досліджується, як світова фінансова криза вплинула на домоволодіння. (Кредит: модифікація роботи Діани Паркхаус/Flickr Creative Commons)

Житловий міхур і фінансова криза 2007 року

У 2006 році житловий капітал в США досяг максимуму в 13 трильйонів доларів. Це означає, що ринкові ціни на будинки, менше того, що все ще було заборговано за кредитами, використовуваними для придбання цих будинків, дорівнювали 13 трильйонів доларів. Це було дуже гарне число, оскільки власний капітал представляв вартість фінансового активу, яким володіли більшість громадян США.

Однак до 2008 року ця цифра знизилася до $8,8 трлн, і вона ще більше знизилася ще в 2009 році. У поєднанні зі зниженням вартості інших фінансових активів, що належать громадянам США, до 2010 року багатство домовласників США знизилося на $14 трлн! Це приголомшливий результат, і це вплинуло на мільйони життів: людям довелося змінювати свої рішення про вихід на пенсію, рішення про житло та інші важливі рішення щодо споживання. Практично кожна інша велика економіка світу зазнала зниження ринкової вартості фінансових активів в результаті світової фінансової кризи 2008—2009 рр.

У цій главі буде пояснено, чому люди купують будинки (крім як місце для життя), чому вони купують інші види фінансових активів, і чому підприємства продають ці фінансові активи в першу чергу. Глава також дасть нам уявлення про те, чому фінансові ринки та активи проходять цикли буму та бюста, як описаний тут.

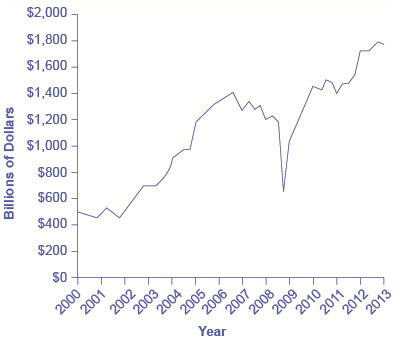

Коли фірмі необхідно купити нове обладнання або побудувати новий об'єкт, їй часто доводиться виходити на фінансовий ринок, щоб зібрати кошти. Зазвичай фірми додають потужності під час економічної експансії, коли прибуток зростає, а споживчий попит високий. Інвестиції в бізнес є одним з найважливіших інгредієнтів, необхідних для підтримки економічного зростання. Навіть у млявій економіці 2009 року американські фірми інвестували 1,4 трлн доларів у нове обладнання та структури, сподіваючись, що ці інвестиції принесуть прибуток у наступні роки.

За даними Wall Street Journal, між кінцем рецесії в 2009 році до другого кварталу 2013 року прибуток компаній S&P 500 виріс до 9,7%, незважаючи на слабку економіку, причому значна частина цієї суми обумовлена скороченням витрат та скороченням витрат на введення. На малюнку 5 показаний прибуток підприємств після оподаткування (з урахуванням запасів та споживання капіталу). Незважаючи на різке зниження квартального чистого прибутку в 2008 році, прибуток відновився і перевищив дорецесійні рівні.

Корпоративний прибуток після оподаткування (з урахуванням запасів та споживання капіталу)

Починаючи з 2000 року, прибуток корпорацій після оподаткування в основному продовжує збільшуватися з кожним роком, за винятком значного зниження між 2008 і 2009 роками. (Джерело: http://research.stlouisfed.org/fred2)

Багато фірм, від величезних компаній, таких як General Motors, до фірм-стартапів, що пишуть комп'ютерне програмне забезпечення, не мають фінансових ресурсів всередині фірми, щоб зробити всі бажані інвестиції. Цим фірмам потрібен фінансовий капітал від зовнішніх інвесторів, і вони готові платити відсотки за можливість отримати норму рентабельності інвестицій для цього фінансового капіталу.

З іншого боку ринку фінансового капіталу, постачальники фінансового капіталу, як і домогосподарства, бажають використовувати свої заощадження таким чином, щоб забезпечити прибутковість. Однак фізичні особи не можуть взяти кілька тисяч доларів, які вони заощаджують у будь-якому році, написати листа General Motors або деякій іншій фірмі та домовитися про інвестування своїх грошей з цією фірмою. Ринки фінансового капіталу долають цей розрив: тобто вони знаходять способи взяти приплив коштів від багатьох окремих постачальників фінансового капіталу та перетворити його на кошти, бажані вимогами фінансового капіталу. До таких фінансових ринків відносяться акції, облігації, банківські кредити та інші фінансові вкладення.

Потім наша перспектива переходить до розгляду того, як ці фінансові інвестиції здаються постачальникам капіталу, таким як домогосподарства, які економлять кошти. Домогосподарства мають цілий ряд варіантів інвестування: банківські рахунки, депозитні сертифікати, пайові фонди грошового ринку, облігації, акції, пайові фонди акцій та облігацій, житло та навіть матеріальні активи, такі як золото. Нарешті, глава досліджує два методи для того, щоб стати багатим: швидкий і простий метод, який взагалі не працює дуже добре, і повільний, надійний метод, який дійсно може працювати дуже добре протягом усього життя.

взаємні фонди

Купівля акцій або облігацій, випущених однією компанією, завжди дещо ризикована. Окрема фірма може виявитися забитим несприятливими умовами попиту та пропозиції або пошкодити невдалими або нерозумними управлінськими рішеннями. Таким чином, стандартною рекомендацією фінансових інвесторів є диверсифікація, що означає покупку акцій або облігацій у широкого кола компаній. Заставка, яка урізноманітнює, слідує старому прислів'я: «Не кладіть всі свої яйце в один кошик». У будь-якій широкій групі компаній деякі фірми будуть робити краще, ніж очікувалося, а деякі - гірше, але крайності мають тенденцію скасовувати екстремальні збільшення та зниження вартості.

Придбання диверсифікованої групи акцій або облігацій стало простіше в епоху Інтернету, але це залишається чимось завданням. Для спрощення процесу компанії пропонують ПІФи, які представляють собою організації, які купують цілий ряд акцій або облігацій у різних компаній. Фінансовий інвестор купує акції ПІФ, а потім отримує прибуток, виходячи з того, як працює фонд в цілому. У 2012 році, за даними Investment Company Factbook, близько 44% домогосподарств США мали фінансові інвестиції в пайовий фонд, включаючи багатьох людей, які вклали свої пенсійні накопичення або пенсійні гроші таким чином.

Взаємні фонди можуть бути зосереджені в певних сферах: один пайовий фонд може інвестувати тільки в акції компаній, що базуються в Індонезії, або тільки в облігації, випущені великими компаніями-виробниками, або тільки в акції біотехнологічних компаній. На іншому кінці спектру пайовий фонд може бути досить широким; в крайньому випадку деякі ПІФи володіють крихітною часткою кожної фірми на фондовому ринку, і, таким чином, вартість пайового фонду буде коливатися з середнім показником загального фондового ринку. Пайовий фонд, який прагне лише імітувати загальні показники ринку, називається індексним фондом.

Диверсифікація може компенсувати деякі ризики зростання або падіння окремих акцій. Навіть інвестори, які купують індексований пайовий фонд, призначений для імітації деякої міри широкого фондового ринку, як Standard & Poor's 500, краще пристебнути свої ремені безпеки проти деяких підйомів і падінь, як ті, що фондовий ринок пережив в перше десятиліття 2000-х років. У 2008 році середні фондові фонди США скоротилися на 38%, зменшивши багатство приватних осіб та домогосподарств. Це круте падіння вартості найбільше вдарило тим, хто був близький до виходу на пенсію і розраховував на свої фондові фонди для доповнення пенсійного доходу.

Суть інвестування в ПІФи полягає в тому, що норма прибутковості з часом буде високою; ризики також високі, але ризики і прибутковість для індивідуального ПІФ будуть нижче, ніж для окремої акції. Як і у випадку з акціями, ліквідність також висока за умови, що взаємний фонд або фондовий індексний фонд легко торгуються.

Як ринки капіталу трансформують фінансові потоки

Ринки фінансового капіталу мають право переупаковувати гроші, оскільки вони рухаються від тих, хто постачає фінансовий капітал, до тих, хто цього вимагає. Банки приймають депозити на поточних рахунках і перетворюють їх в довгострокові кредити компаніям. Окремі фірми продають акції акцій і випускають облігації для залучення капіталу. Фірми роблять і продають дивовижний масив товарів і послуг, але інвестор може отримати віддачу від рішень компанії, купуючи акції в цій компанії. Акції та облігації продаються і перепродаються фінансовими інвесторами один одному. Венчурні капіталісти і ангели-інвестори шукають перспективні невеликі компанії. Взаємні фонди об'єднують акції та облігації - і, таким чином, опосередковано, продукти та інвестиції - багатьох різних компаній.

У цьому розділі ми розглянули основні механізми фінансових ринків. Основи цих ринків фінансового капіталу залишаються незмінними: фірми намагаються залучити фінансовий капітал, а домогосподарства шукають бажану комбінацію прибутковості, ризику та ліквідності. Фінансові ринки - це механізми суспільства для об'єднання цих сил попиту та пропозиції.

Дайте відповідь на питання самоперевірки нижче, щоб контролювати ваше розуміння понять в цьому розділі.

Дайте відповідь на питання самоперевірки нижче, щоб контролювати ваше розуміння понять в цьому розділі. Самостійна перевірка питання

- Визначте терміни «економія» і «економія».

- Чому приватним особам важливо економити?

- Що таке фінансова система?

- Визначте «депозитний сертифікат», «фінансовий актив» та «фінансовий посередник».

- Як працює круговий потік коштів?

- У якому секторі економіки найбільші вкладники?

- У якому секторі економіки найбільші позичальники?

- Перелік прикладів небанківських фінансових посередників.

- Визначте термін «фінансова компанія» і наведіть приклад.

- Визначте термін «компанія зі страхування життя» і наведіть приклад.

- Визначте термін «ПІФ» і наведіть приклад.

- Визначте термін «пенсійний фонд» і наведіть приклад.

- Визначте термін «інвестиційні трасти нерухомості».

| Зображення | Довідка | Атрибуції |

|

[Рисунок 1] | Кредит: Джастін Мерфі; OpenStax коледж; Люмен Джерело навчання: https://goo.gl/images/S525UD; https://cnx.org/contents/aWGdK2jw@11.73:jDBBHAWI@5/The-Role-of-Banks#CNX_Econ_C27_002; https://courses.lumenlearning.com/wm...-create-money/ Ліцензія: CC BY-NC 3.0 |