4.13: Доходи- Економіка оподаткування

- Page ID

- 56912

Доходи: Економіка оподаткування

Кожен уряд збирає податки для того, щоб генерувати гроші на оплату діяльності уряду, фінансувати програми та сплачувати відсотки за своїм боргом. Так звідки беруться гроші? Як податки впливають на фізичних осіб і підприємств? Економісти вивчають, як податки та інші урядові рецензії впливають на продуктивність, зростання, споживачів та розподіл ресурсів. Податки вважаються тягарем, оскільки це може змінити стимули економити, інвестувати та працювати. Люди або компанії, що оподатковуються, або частота податку, можна передбачити за пропозицією та попитом. Фактично податок на товар або послугу буде або поглинутий виробником, або передаватися споживачеві. Податки можуть заохочувати або перешкоджати споживчій діяльності. Позитивним аспектом податку було б те, що домовласникам дозволяється використовувати процентні платежі по іпотеці як податкове вирахування, тоді як податок на гріх - це високий податок, який фізичні особи платять за соціально небажаний продукт, такий як тютюн. Найпростіший ефект полягає в тому, що податки підвищують кінцеву вартість товару або послуги, і споживачі будуть реагувати, купуючи менше продукту.

Універсальні узагальнення

- Податки впливають на економіку, впливаючи на розподіл ресурсів, поведінку споживачів, продуктивність та зростання країни.

- Податки є єдиним найважливішим способом для уряду збільшити доходи.

- Державна економічна політика на всіх рівнях впливає на рівні зайнятості, виробництва та рівня цін.

Керівні питання

- Що робить уряд з податковими грошима, які він збирає?

- Як державна політика оподаткування та витрат впливає на економіку на національному, державному та місцевому рівнях?

Усі три рівні уряду в Сполучених Штатах вимагають величезної кількості грошей для запуску своїх програм та запровадження своєї політики. За даними уряду США, всі три рівні (федеральний, державний, місцевий) зібрали майже 6 трильйонів доларів доходів за фінансовий рік 2015. З кінця Другої світової війни доходи зросли в геометричній прогресії. При коригуванні на інфляцію та населення доходи зросли більш ніж на 800%. Податки можуть впливати на економіку, впливаючи на різні аспекти поведінки споживачів, розподілу ресурсів, зростання та продуктивності, а також економії та витрат, оскільки тягар податків може бути передано іншим.

Відео: Основи графіка ставок податку на прибуток США

Джерело: Академія Хана, Основи графіка ставок податку на прибуток США, https://youtu.be/OGVJfcSckUs

Еластичність і податкова частота

Приклад податків на сигарети показав, що оскільки попит нееластичний, податки не ефективні при зниженні рівноважної кількості куріння, і вони в основному передаються споживачам у вигляді більш високих цін. Аналіз, або спосіб, як тягар податку розподіляється між споживачами та виробниками, називається податковою подією. Як правило, частота або тягар податку падає як на споживачів, так і на виробників оподатковуваного товару, але якщо хтось хоче передбачити, яка група буде нести більшу частину тягаря, все, що потрібно зробити, це вивчити еластичність попиту та пропозиції. У тютюновому прикладі податкове навантаження припадає на саму нееластичну сторону ринку.

Якщо попит більш нееластичний, ніж пропозиція, споживачі несуть більшу частину податкового навантаження, а якщо пропозиція є більш нееластичною, ніж попит, продавці несуть більшу частину податкового навантаження.

Інтуїція для цього проста. Коли попит нееластичний, споживачі не дуже реагують на зміни цін, а затребувана кількість залишається відносно постійною при введенні податку. У разі куріння попит нееластичний, оскільки споживачі залежні від продукту. Потім уряд може передати податкове навантаження споживачам у вигляді більш високих цін, без значного зниження рівноважної кількості.

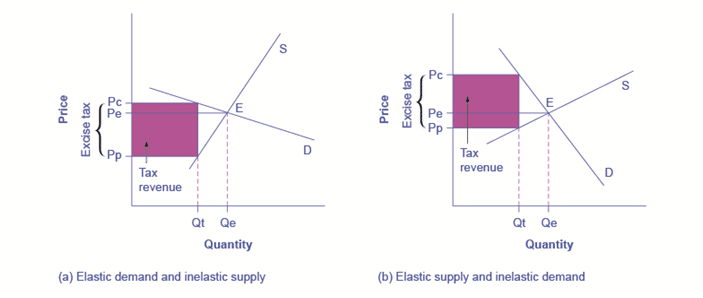

Аналогічно, коли податок вводять на ринку з нееластичною пропозицією, наприклад, готелі на пляжі, і продавці не мають альтернативи, як прийняти більш низькі ціни для свого бізнесу, податки не сильно впливають на рівноважну кількість. Податкове навантаження тепер переходить на продавців. Якби пропозиція була еластичною і продавці мали можливість реорганізації свого бізнесу, щоб уникнути постачання оподатковуваного товару, податкове навантаження на продавців було б набагато меншим. Податок призведе до набагато меншої кількості проданих замість нижчих цін. Рисунок 1 ілюструє цей зв'язок між податковою захворюваністю та еластичністю попиту та пропозиції.

Еластичність і податкова частота

Акцизний податок вводить клин між ціною, сплаченою споживачами (ПК), і ціною, отриманою виробниками (Пр). (а) Коли попит є більш еластичним, ніж пропозиція, податкова частота споживачів Pc - Pe нижча, ніж податкова частота на виробників Pe - Pp. (б) Коли пропозиція є більш еластичною, ніж попит, податкова частота споживачів Pc - Pe більша, ніж податкова частота на виробників Pe - Pp. Чим еластичнішими є криві попиту та пропозиції, тим нижчі податкові надходження.

На малюнку 1 (а) пропозиція нееластична, а попит еластичний, як, наприклад, на прикладі пляжних готелів. Хоча споживачі можуть мати інші варіанти відпустки, продавці не можуть легко перенести свій бізнес. Вводячи податок, уряд по суті створює клин між ціною, яку сплачують споживачі ПК, і ціною, отриманою виробниками Pp. Іншими словами, із загальної ціни, яку сплачують споживачі, частина утримується продавцями, а частина сплачується уряду у вигляді податку. Відстань між ПК і Рр - це ставка податку. Нова ринкова ціна - ПК, але продавці отримують лише Pp за продану одиницю, оскільки вони платять Pc-Pp уряду. Оскільки податок можна розглядати як підвищення витрат на виробництво, це також може бути представлено зсувом кривої пропозиції вліво, де нова крива пропозиції буде перехоплювати попит на новій кількості Qt. Для простоти на малюнку 1 опускається зсув кривої пропозиції.

Податковий дохід відображається затіненою площею, яка отримується шляхом множення податку на одиницю на загальну кількість проданих Qt. Податкова частота на споживачів визначається різницею між оплаченою ціною ПК і початковою рівноважною ціною Pe. Податкова частота на продавців задається різницею між початковою рівноважною ціною Pe і ціною, яку вони отримують після введення податку Pp. На малюнку 1 (а) податкове навантаження непропорційно падає на продавців, і більша частка податкових надходжень (затінена область) обумовлена в результаті нижчою ціною, отриманою продавцями, ніж внаслідок цього більш високими цінами, сплаченими покупцями. Приклад акцизу на тютюн можна описати на малюнку 1 (b), де пропозиція є більш еластичною, ніж попит. Податкова частота зараз непропорційно падає на споживачів, про що свідчить велика різниця між ціною, яку вони платять, ПК та початковою рівноважною ціною, Pe. Продавці отримують нижчу ціну, ніж до оподаткування, але ця різниця набагато менше, ніж зміна ціни споживачів. З цього аналізу можна також передбачити, чи може податок створити великий дохід чи ні. Чим еластичніша крива попиту, тим легше споживачам зменшити кількість замість того, щоб платити більш високі ціни. Чим еластичніша крива пропозиції, тим простіше продавцям зменшити продану кількість, замість того, щоб брати нижчі ціни. На ринку, де і попит, і пропозиція дуже еластичні, введення акцизного податку приносить низький дохід.

Як правило, вважається, що акцизи завдають шкоди головним чином конкретним галузям, на які вони націлені. Наприклад, акцизний податок на медичні вироби, що діє з 2013 року, є суперечливим, оскільки він може затримати прибутковість галузі і, отже, перешкоджати стартапам та медичним інноваціям. Але в кінцевому рахунку, чи падає податкове навантаження здебільшого на промисловість медичних виробів або на пацієнтів, залежить просто від еластичності попиту та пропозиції.

Споживча поведінка

У 1998 році американські тютюнові компанії подали до суду штати. Тютюнові компанії домовилися виплачувати державам щорічні грошові суми, щоб компенсувати їм витрати на охорону здоров'я, пов'язані з курінням, а штати збільшили «податки на гріх», щоб зменшити споживання споживачів. Податок на гріх може збільшити вартість продукту, щоб допомогти встановити економічні витрати іншим і зменшити певну поведінку. Зусилля щодо оподаткування тютюну в США принесли кілька мільйонів доларів надлишкових доходів для штатів, однак це не вплинуло на нинішніх споживачів тютюну. Тютюн - нееластичний продукт, і податки суттєво не вплинули на споживання.

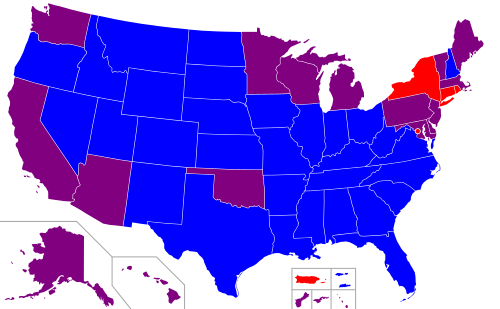

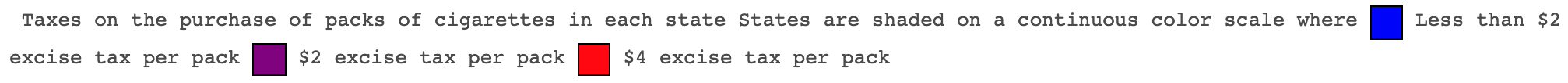

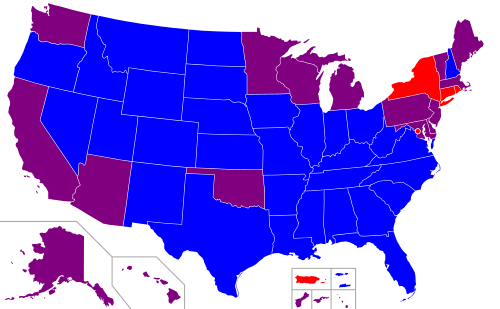

Upload.wikimedia.org/Вікіпедія/Вікісховище/великий палець/7/73/сигарета_tax_per_state.svg/500px - сигарета_tax_per_state.svg.png

Для отримання додаткової інформації про податки та споживання див.: Поведінкова економічна перспектива оподаткування тютюну.

Окрім податків на гріх, існують податки, які можуть заохочувати певні види діяльності, наприклад, додавання сонячної енергії до будинку може заробити домовласнику податковий кредит. Домоволодіння заохочується, тому федеральний уряд дозволить домовласникам використовувати процентні виплати по іпотеці в якості податкового вирахування.

Розподіл ресурсів

Щоразу, коли стягується податок, це вплине на виробництво. Це тому, що податок, розміщений на товар, збільшить ціну цього товару, коли він продається. Цей податок може зрушити криву пропозиції вліво, і вартість податку в кінцевому підсумку буде передана споживачеві. Коли товар зростає в ціні, реакція споживачів передбачувана — вони купують менше. Коли продажі падають, виробнику, можливо, доведеться скоротити виробництво або скоротити витрати на робочу силу, щоб покрити зниження продажів продукції. Якщо продажі падають і не відскочать, це може вплинути на інші фактори виробництва. Якщо це станеться, то робоча сила, капітал або підприємцям, можливо, доведеться перейти в інші галузі і бути «перерозподілені». Якщо продукти «еластичні», то споживачі, як правило, купуватимуть замінники, якщо вони менш дорогі, або вони не купуватимуть більш дорогі предмети, поки ринок не перебудується. Якщо товар нееластичний, то у споживача може не залишитися іншого вибору, як придбати його, при цьому коригуючи витрати в інших сферах, щоб компенсувати зростання цін.

Продуктивність і зростання

Нарешті, податки можуть впливати як на продуктивність, так і на економічне зростання. Існує теорія, що якщо податки зростуть, люди будуть менш схильні працювати, щоб заробити більше грошей, оскільки їм потрібно буде платити більше податків. Важко кількісно оцінити, чи дійсно ця теорія є дійсною. Якщо люди наполегливо працюють, заробляють додаткові гроші, потім платять більше податків, чи справді вони вирішать, що зайві гроші, які вони зробили, не варті того, оскільки в кінці року їм довелося платити більше податків? Це сумнівно. Додаткові суми сплачених податків індексуються, і оскільки податки вилучаються з оплати людини до того, як він коли-небудь побачить це, негативних наслідків бути не повинно. Звичайно, людина може засмучуватися тим, скільки було вивезено для цілей сплати податків, але додатковий заробіток повинен компенсувати будь-яку розумну суму, сплачену в податках. Ймовірно, існує рівень, при якому занадто багато податків або занадто високі податки можуть вплинути на продуктивність і зростання, і тому люди хочуть знизити податки.

Ефективні податки

Податки повинні відповідати трьом критеріям, щоб люди були готові їх платити: ефективні, прості та справедливі. Ефективні податки повинні бути ефективними, щоб їх було легко адмініструвати та успішно генерувати достатній дохід. Залежно від податку він може бути дуже ефективним, як індивідуальні податки на доходи, або менш ефективним, наприклад, платні дорожні збори. Податок на доходи фізичних осіб утримується з зарплати особи і направляється безпосередньо до Служби внутрішніх доходів. В кінці року працівник сплатив свої податки, і тепер документи повинні бути заповнені для перевірки загальної суми, яка повинна була бути утримана з доходів працівника. Оскільки податки на заробітну плату комп'ютеризовані, немає ніякого тягаря ні для роботодавця, ні для працівника, щоб податки були утримані.

З іншого боку, менш ефективний податок, такий як платний дорожній податок, стягується, коли люди користуються дорогами. Причина того, що податок є менш ефективним, пов'язана з високою вартістю збору податку, такого як будівництво платних кіосків, наймання працівників для людини кіосків та витрати, які споживач платить за користування дорогою, а також зупинка та рух на дорозі. Держави мають платні дороги, щоб компенсувати витрати на будівництво та обслуговування доріг, але тягар платних доріг не завжди приносить необхідний дохід, і тому держави намагаються знайти інші способи створення доходів, такі як оновлення номерних знаків або наявність автомобілів проходять державні перевірки кожен рік.

Податки також повинні генерувати достатній дохід. Якщо уряд встановлює податок, який не приносить грошей, це може мати негативний вплив на галузь, яку він оподатковує.

Податки повинні бути справедливими. Насправді, більшість людей вважають, що вони тільки спосіб податки можуть бути ефективними, якщо кожен платить свою справедливу частку. Виникає питання про те, що справедливо? Чи повинні тільки заможні платити податки? Чи повинен кожен платити однакову суму податків? Чи повинні люди платити податки пропорційно тому, що вони роблять? Існує занепокоєння, що податкові лазівки дозволяють деяким людям уникати сплати податків або, принаймні, не стільки податків, як слід. Такі лазівки протиставляються на грунті справедливості, але є аргумент, що якщо ви знали про лазівку, яка була вам на користь, ви можете скористатися нею самостійно. На закінчення, податки вважалися б більш справедливими, якби було менше винятків.

Податки та подальше податкове законодавство повинні бути простими та зрозумілими для тих, хто сплачує податки та ті, хто створює податки. Люди охочіше платять свої податки, якщо зрозуміли їх. Податковий кодекс для США дуже довгий і важкий для розуміння. Щороку Конгрес додає, видаляє та змінює податкове законодавство та податкові скобки. Підготовники податків, а також платники податків повинні намагатися йти в ногу зі змінами або бути покарані. Багато людей незадоволені чинним податковим законодавством і закликали до змін не тільки в тому, як нараховуються податки (єдиний податок), але і зміни до податкових скобок. Прикладом простого податку є податок з продажів. Цей податок нараховується під час покупки, а податки базуються на загальній ціні продукту, що оподатковується. Поточна ставка податку з продажу для Ель-Пасо, штат Техас, становить 8,25%.

Якщо ви купуєте товари на суму $10,00, то помножте 8.25%, щоб заплатити в цілому $0.83 податків на загальну суму $10,83.

Якщо ви купуєте товари на суму $22.00, то помножте 8,25%, щоб заплатити в цілому $1,82 податків на загальну суму $23.82.

Перейдіть до Калькулятор податку з продажу для калькулятора податку з продажу.

Види податків

У США існує три види податків: пропорційні, прогресивні і регресивні.

Пропорційні податки: ставка податку однакова для всіх незалежно від доходу. Наприклад, якщо ставка податку становить 10%, то кожен, незалежно від свого доходу, платить одну і ту ж ставку. Якщо людина заробила $100,000 і оподатковувалася 10%, то податок становив би лише 10 000 доларів. Однак, якби людина лише заробила 10 000 доларів за один рік, то його податок становив би 1000 доларів - до цієї людини це було б набагато більше тягаря.

Відео: Пропорційний податок

Відео недоступне

Прогресивні податки: податкова ставка знаходиться за ковзаючою шкалою, і чим більше грошей заробляє, тим більше він платить податків. Прогресивні податки використовують граничну ставку податку, щоб пристосуватися до різних рівнів доходу, який люди можуть заробляти.

Відео: Прогресивний податок на прибуток: казка

Наступна діаграма призначена для 2014 року Податкові дужки за доходами і вважається прогресивною

| Ставка податку | Одинарні фільтри | Одружений подача спільно або кваліфікаційна вдова/вдівець | Заміжня подача окремо | Глава домогосподарства |

| 10% | До $9,075 | До $18,150 | До $9,075 | До $12 950 |

| 15% | $9,076 до $36 900 | $18 151 до $73 800 | $9,076 до $36 900 | $12,951 до $49 400 |

| 25% | $36,901 до $89,350 | $73 801 до $148,850 | $36 901 до $74 425 | $49,401 до $127,550 |

| 28% | $89,351 до $186 350 | $148,851 до $226,850 | $74 426 до $113 425 | $127 551 до $206 600 |

| 33% | $186 351 до $405 100 | $226,851 до $405 100 | $113,426 до $202 550 | $206 601 до $405 100 |

| 35% | $405,101 до $406 750 | $405,101 до $457 600 | $202 551 до $228 800 | $405,101 до $432 200 |

| 39,6% | $406,751 або більше | $457,601 або більше | $228,801 або більше | $432,201 або більше |

Читай ще: http://www.bankrate.com/finance/taxes/tax-brackets.aspx#ixzz3d5U58PUe

Останній вид податку - це регресивний податок, який покладає навантаження на тих, хто має менші доходи, а не на тих, хто має більш високі доходи. Наприклад, якщо людина з доходом $20,000 купує продукцію в штаті з 4% податку з продажів, вони будуть платити більше свого доходу на продукти в порівнянні з людиною, дохід якої становить $100,000. Іншим прикладом регресивного податку є податок FICA, який менше тягар для того, хто заробляє більше грошей, оскільки відсоток знижується у міру зростання доходу.

Відео: Регресивний податок

У Сполучених Штатах податки базуються на двох поняттях: пільговому принципі оподаткування та принципі платоспроможності. Принцип вигоди полягає в тому, що люди, які отримують вигоду від державних товарів, повинні платити податки пропорційно кількості пільг, які вони можуть отримати. Основна проблема цієї концепції полягає в тому, що люди, які найбільше потребують державних програм, найменше зможуть платити за ці послуги. Крім того, як ми можемо виміряти ці переваги? Якщо на авіаперельоти сплачується податок для покращення будівель аеропорту, а місцевий ресторан біля аеропорту отримує вигоду від цього податку, чи повинні вони платити за цю вигоду? Чи може бути грошова вартість, розміщена на екстерналіях? Напевно, ні. Тому ідея принципу вигоди оподаткування не є життєздатною теорією. Друга концепція, принцип платоспроможності - це переконання, що люди повинні платити податки, виходячи з їх платоспроможності. Якщо ви заробляєте зовсім небагато грошей, то вам варто платити менше податків. Якщо ви заробляєте більше грошей, то вам варто платити більше податків. Переконання полягає в тому, що люди повинні платити відповідно до того, скільки вони роблять або сплачують податки за граничною ставкою податку або прогресивною ставкою податку.

Відео: Податкова людина Макс

Дайте відповідь на питання самостійної перевірки нижче, щоб стежити за своїм розумінням понять в цьому розділі.

Дайте відповідь на питання самостійної перевірки нижче, щоб стежити за своїм розумінням понять в цьому розділі. Самостійна перевірка питання

- Поясніть, як податки можуть вплинути на економіку. Наведіть 4 приклади їх впливу.

- Яка мета «податку на гріх»? Наведемо приклад.

- Дослідження в Інтернеті, щоб з'ясувати, наскільки високі деякі податки на гріх в різних штатах. Потім дослідження, щоб побачити, чи податки на гріх роблять те, що вони повинні робити. Що оподатковується? Чи приносить він значний дохід? Чи змінилося це поведінку споживачів?

- Існує переконання, що податки впливають на продуктивність і зростання. Як це можливо?

- Що таке захворюваність на податок? На кого це впливає? Наведемо приклад.

- Які 3 критерії ефективних податків?

- Поясніть «принцип вигоди оподаткування». Поясніть 2 межі «пільгового принципу оподаткування».

- Поясніть «принцип платності оподаткування».

- Які існують 3 види податків?

- Що таке пропорційний податок?

- Що таке прогресивний податок? Як це працює?

- Визначте регресивний податок.

Зображення |

Довідка | Атрибуції |

|

[Рисунок 2] | Кредит: За Travürsa [GFDL (http://www.gnu.org/copyleft/fdl.html) або CC-BY-SA-3.0 (http://creativecommons.org/licenses/by-sa/3.0/)], через Вікісховище Джерело: https://commons.wikimedia.org/wiki/File:Cigarette_Tax_Per_ Ліцензія State.svg: CC BY-NC 3.0 |