14.3: Етика та регулювання

- Page ID

- 10333

- Обговоріть причини того, що інвестиційна поведінка може бути неетичною.

- Визначте ключові професійні обов'язки інвестиційних агентів.

- Опишіть практику, яку інвестиційні агенти повинні дотримуватися або уникати для виконання своїх професійних обов'язків.

- Поясніть, як регулюються інвестиційні агенти.

- Дебати про роль державного нагляду в галузі цінних паперів.

Фінансові ринки, можливо, більше, ніж більшість, здається, спокушають в іншому випадку хороших громадян на неетичну або навіть незаконну поведінку. Причин кілька:

- Інвестування - це складний, мінливий і непередбачуваний процес, такий, що складність процесу знижує ймовірність попастися.

- Ставки досить високі, а ймовірність попастися досить низька, так що вигоди можуть легко переважити витрати. Переваги можуть навіть засліпити учасників до витрат на попадання.

- Складність ситуації може дозволити певний початковий успіх, і неетичний інвестор або брокер стає надмірно впевненим, заохочуючи більш неетичну поведінку.

- Роботодавці можуть чинити тиск на своїх працівників, щоб вони діяли в інтересах компанії, а не в інтересах клієнтів.

Для протидії цим реаліям працюють три сили: ринкові сили, професійні стандарти та правові обмеження. Але перш ніж обговорювати ці теми, корисно переглянути відмінності між етичною та неетичною, або професійною та непрофесійною поведінкою в цьому контексті.

Професійна етика

Інвестиційні посередники або агенти, такі як радники, брокери та дилери, несуть відповідальність перед своїми клієнтами, своїми роботодавцями та ринками. При виконанні цих обов'язків вони повинні демонструвати відповідну професійну поведінку. Професійна поведінка етична, тобто заснована на моральних принципах правильного і неправильного, виражених в стандартах поведінки професії.

Брокери та радники завжди повинні мати справу об'єктивно і справедливо з клієнтами, ставлячи інтереси клієнтів перед власними. Іншими словами, брокер завжди повинен віддавати вищий пріоритет багатству клієнта, ніж його власному. Діючи від імені клієнта, брокер завжди повинен бути в курсі довіри, яка була надана йому або їй, і діяти з розсудливістю та обережністю. Принцип належної перевірки передбачає, наприклад, що інвестиційні консультанти та брокери повинні досліджувати та повідомляти інвестору кожну деталь потенційної інвестиції.

Кім отримує замовлення від клієнта на продаж акцій, оскільки клієнт вважає, що ціна акцій знизиться. Кім вважає, що клієнт має рацію, і тому вирішує продати свої власні особисті акції в цій акції, а також. Вона розміщує замовлення на продаж своїх акцій спочатку, так що якщо ціна знизиться в міру її продажу, її акції будуть продані за вищою ціною. Вона розміщує замовлення на продаж акцій клієнта після того, як ціна знизилася. Ця практика використання переваг клієнта, не ставлячи клієнта на перше місце, називається фронт-бігом. Відповідно до професійної етики, Кім повинна ставити інтереси свого клієнта - і порядок - попереду своїх власних.

Професійна етика закликає брокерів та радників розкривати будь-які потенційні конфлікти інтересів, які вони можуть мати. Вони також повинні бути старанними та ретельними під час дослідження інвестицій та надання рекомендацій і повинні мати об'єктивну основу для своїх порад. Інвестиційні рекомендації повинні підходити клієнту, а поради повинні надаватися з урахуванням найкращих інтересів клієнта.

Рисунок Template:index

© 2010 Юпітеріміджів корпорації

Шонте є фінансовим радником великого брокера-дилера, який придбав велику позицію в певному випуску облігацій. Зараз вона володіє великою кількістю облігацій. Бажаючи зменшити схильність компанії до ризику з цієї позиції, бос Шонте припускає, що, коли це можливо, вона повинна порадити своїм клієнтам додати цю облігацію до своїх портфелів. Таким чином компанія може використовувати своїх клієнтів для придбання своїх облігацій та зменшення своїх позицій. Однак ця поведінка є неетичною. Шонте не повинна автоматично рекомендувати облігацію всім своїм клієнтам, оскільки її поради повинні базуватися виключно на інтересах та потребах окремих клієнтів, а не на інтересах компанії.

Радник або брокер повинен

- бути готовим про те, як був проведений інвестиційний аналіз і зміни або події можуть вплинути на результат;

- не представляти себе як «гуру» особливим або секретним методом ворожіння на інвестиційні можливості;

- чітко пояснити логіку і обґрунтування всіх суджень і порад;

- не намагатися тиснути на вас у прийнятті інвестиційного рішення або використовувати загрози або тактику лякання, щоб вплинути на вас;

- регулярно та чітко спілкуватися з вами про ефективність вашого портфеля та будь-які ринкові чи економічні зміни, які можуть вплинути на його ефективність.

Окрім лояльності до клієнтів, брокери та радники, як очікується, будуть лояльними до роботодавців, професій та фінансових ринків. Наприклад, прийняття побічних угод, подарунків або «відкатів» може завдати шкоди репутації компанії, завдати шкоди колегам, а також клієнтам та зрадити професії. Лояльність до цілісності ринку проявляється завдяки підтримці ринків конкурентоспроможними та справедливими. Наприклад, брокери повинні використовувати тільки інформацію, доступну для всіх. Інформація з приватних джерел, до яких інші не мають доступу, знаходиться всередині інформації, а здійснення торгів на основі внутрішньої інформації називається інсайдерською торгівлею.

Наприклад, Хорхе, брокер, щойно дізнався від клієнта, що компанія, в якій вона працює, збирається отримати патент на новий продукт. Інформація поки не оприлюднена публічно, але це майже напевно збільшить вартість акцій компанії. Хорхе спокушається придбати акції негайно, до перерви новин, як за рахунок свого роботодавця, так і для власного. Він майже напевно отримає прибуток і набирає очки зі своїм босом, а також. Але це було б неправильно. Торгівля внутрішньою інформацією була б нелояльною до цілісності ринків, і це незаконно.

Брокери та радники не повинні маніпулювати ринками або намагатися впливати або спотворювати ціни, щоб ввести в оману учасників ринку. Спроби зробити це набули більшого поширення з величезним зростанням електронних комунікацій. Наприклад, Том, дилер, щойно скоротив велику позицію в технічному запасі. У своєму широко читаному блозі він оголошує, що його «дослідження» виявило серйозні слабкі місця в маркетинговій стратегії технологічної компанії та чутки про більші переваги конкурентів на ринку. Том не має фактичних підстав для своєї звітності, але якщо його «новини» призведуть до падіння ціни на технологічні акції, він отримає прибуток від своєї короткої позиції. Спроби Тома маніпулювати ринком неетичні та непрофесійні.

Регулювання радників, брокерів та дилерів

Часто кажуть, що фінансові ринки є саморегулюючими та саморегульованими. Ринкові сили можуть бути ефективними у виправленні або запобіганні непрофесійній поведінці, але вони часто цього не роблять, тому існують також професійні та юридичні санкції.

Санкції передбачають стримування і покарання. Зареєстровані брокери та радники, а також їх фірми, як правило, є членами професійних організацій з регуляторними повноваженнями. Наприклад, професійні організації мають кваліфікацію для членства і можуть присудити повноваження або акредитацію, які їх члени не хотіли б втратити.

Існує багато професійних позначень та акредитацій у сфері інвестиційного консультування та брокерських послуг (Глава 1). Однак майте на увазі, що для надання інвестиційних порад не потрібно жодної професійної приналежності чи призначення.

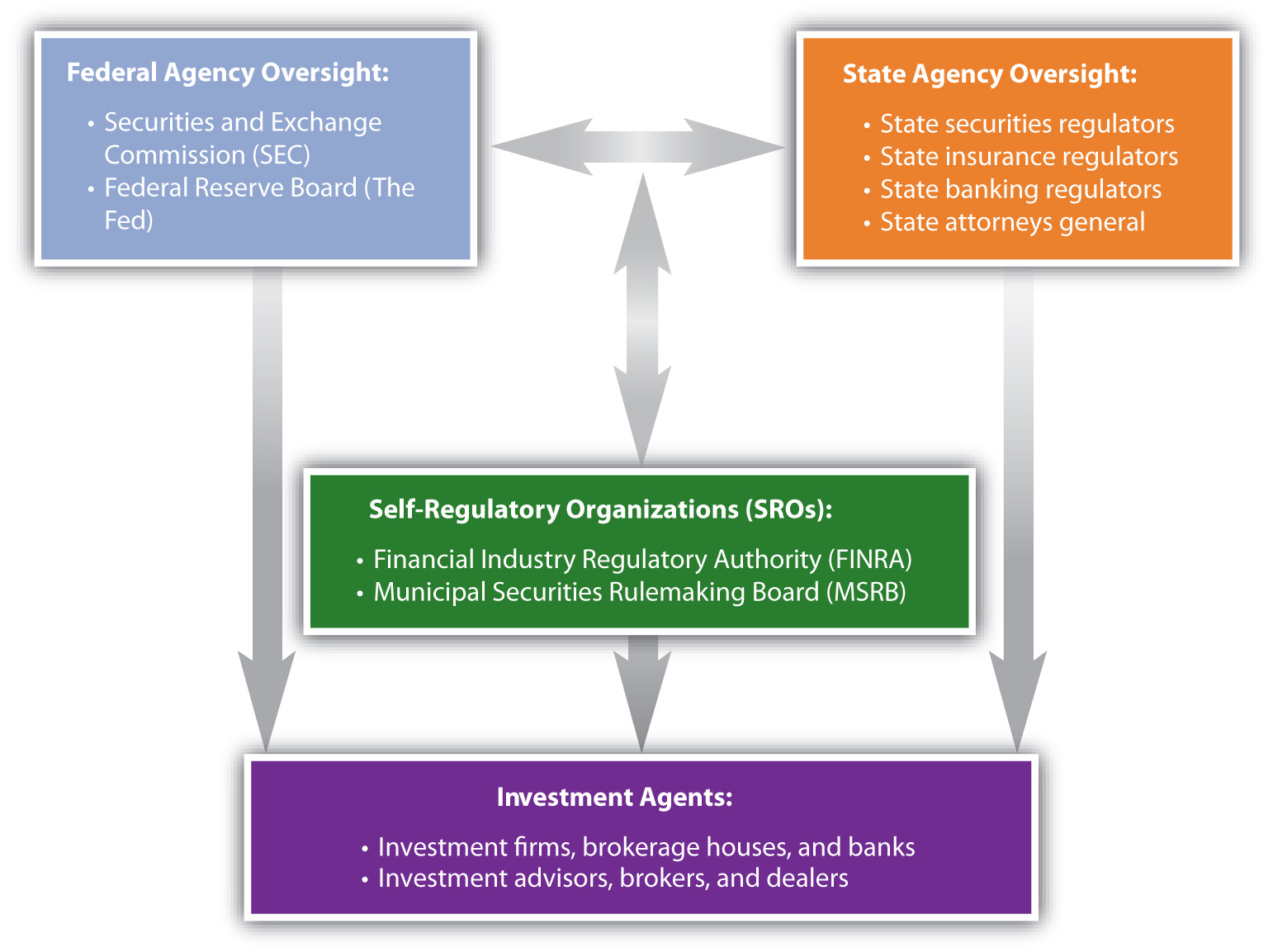

Промисловість цінних паперів США формально регулюється федеральними урядами та урядами штатів. Урядові санкції та обмеження вводяться поступово, як правило, після великого провалу ринку або скандалу, і таким чином утворюють сукупність правил і законів, що контролюються різними установами.

Комісія з цінних паперів та бірж (SEC) є федеральним державним органом, уповноваженим здійснювати нагляд за торгівлею цінними паперами та біржами на ринках капіталу. Він був створений в 1934 році у відповідь на поведінку, яка спричинила крах фондового ринку в 1929 році і подальший збій банківської системи. SEC розслідує незаконну діяльність, таку як торгівля інсайдерською інформацією, фронт-біг, шахрайство та маніпулювання ринком.

SEC також вимагає розкриття інформації для інформування громадськості про фінансові показники компаній та бізнес-стратегію. Інвестори повинні повідомити SEC про свій намір придбати понад 5 відсотків акцій компанії, а керівники підприємств повинні звітувати перед SEC, коли вони купують або продають акції у власній компанії. Потім SEC намагається мінімізувати використання інсайдерської інформації, зробивши її загальнодоступною.

SEC делегує повноваження саморегульованим організаціям (СРО), таким як Національна асоціація дилерів цінних паперів (NASD) та національним фондовим біржам, таким як Нью-Йоркська фондова біржа (NYSE). NASD та біржі підтримують галузеві стандарти та вимоги щодо дотримання торгових цінних паперів та діючих брокерських компаній.

У 2007 році SEC створила нову СРО, яка реконструювала NASD, перейменовану в Орган регулювання фінансової галузі (FINRA). Робота FINRA полягає в тому, щоб зосередитися виключно на дотриманні правил, що регулюють галузь цінних паперів. Крім того, Конгрес створив муніципальну правління з цінних паперів (MSRB) як СРО. Робота MSRB полягає у створенні правил захисту інвесторів, залучених до брокерів-дилерів та банків, які торгують звільненими від оподаткування облігаціями та планами заощаджень 529 коледжів.

На малюнку 14.6 показана структура регуляторного середовища галузі цінних паперів.

Федеральна резервна система регулює банки і банківську систему. Коли інвестиційне посередництво та консультування є послугами інвестиційних або комерційних банків, їх дії можуть потрапляти під контроль як SEC, так і ФРС, а також державних банківських і страхових регуляторів. Держави ліцензують інвестиційні агенти. Крім того, кожен генеральний прокурор штату несе відповідальність за розслідування порушень цінних паперів у цій державі.

Державне регулювання ринків капіталу вже давно є спірним питанням в США. У періоди розширення та зростання цін на активи менше закликів до регулювання та правозастосування. Клієнти та інвестиційні агенти можуть мати менше скарг через інвестиційні прибутки та збільшення прибутку. Однак, коли міхур лопається або існує справжня фінансова криза, тоді інвестори вимагають захисту та правозастосування.

Наприклад, після краху фондового ринку в 1929 році та широко розповсюджених банківських провалів 1930—1933 рр., Закон Гласса-Стігалла був прийнятий в 1933 році для створення Федеральної корпорації страхування вкладів (FDIC) та вжиття заходів щодо зменшення ринкових спекуляцій. Другий Закон Гласса-Стіголла, який був прийнятий того ж року і офіційно названий Законом про банківську діяльність 1933 року, розділив інвестиційний та комерційний банкінг, щоб зменшити потенційний конфлікт інтересів, коли банк випускає цінні папери для фірми, яку він також кредитує. Однак у 1999 році, після багатьох років економічної експансії та в розпал бульбашки технологічних акцій, Закон Грамма-Ліха-Блілі фактично скасував Закон про банківську діяльність 1933 року, відкривши шлях для консолідації банківської галузі. Така консолідація призвела до впровадження банків «єдиного вікна», які надають інвестиційні, комерційні та роздрібні банківські послуги під одним дахом.

Фінансова та банківська криза, яка почалася в 2007 році, призвела до закликів до посилення регулювання та більшої ролі федеральних урядів та урядів штатів у регулюванні банківської та цінних паперів. Хоча історія показує, що види регулювання та обсяг урядового нагляду різняться, очевидно, що завжди буде роль федеральних та державних регуляторів.

Захист інвесторів

Як інвестор, ви маєте право звернутися до справи, якщо брокер або радник був неетичним, непрофесійним або злочинним у своїй поведінці. Якщо агент-порушник працює в брокерській фірмі або банку, скарга до начальника - це іноді все, що потрібно. Фірма вважала за краще не ризикувати своєю репутацією одного «поганого яблука».

Однак, якщо ви не задоволені, ви можете подати офіційну скаргу в професійну організацію, таку як відповідна СРО. СРО мають стандартні процедури і розслідують вашу скаргу. При необхідності порушник буде покараний призупиненням або постійним зняттям свого професійного позначення або посвідчення.

Ви також можете поскаржитися в SEC або державне або федеральне агентство з захисту прав споживачів, подати позов до цивільного суду або натиснути на кримінальну скаргу. Через їх складнощі інвестиційні справи часто дещо важко довести, тому слід проконсультуватися з адвокатом, який має досвід роботи з такими справами. Часто, коли брокер або радник використовував незаконну практику, вона або він зробив це з більш ніж одним клієнтом. Коли ви не єдина жертва, державний або федеральний прокурор або ваш адвокат може вирішити подати колективний позов від імені всіх клієнтів-жертв.

Як завжди, найкращий захист - подбати про вибір інвестиційного консультанта чи брокера. Більшість інвестиційних агентів вибираються за сарафанним радіо, рекомендаціями від довірених членів сім'ї, друзів або колег, які залишилися задоволеними клієнтами. Перш ніж вибрати, зверніться до професійної організації, з якою він претендує на приналежність або сертифікацію та перегляньте будь-які записи минулих скарг чи правопорушень. Ви також можете перевірити з державними установами, такими як Генеральна прокуратура вашого штату.

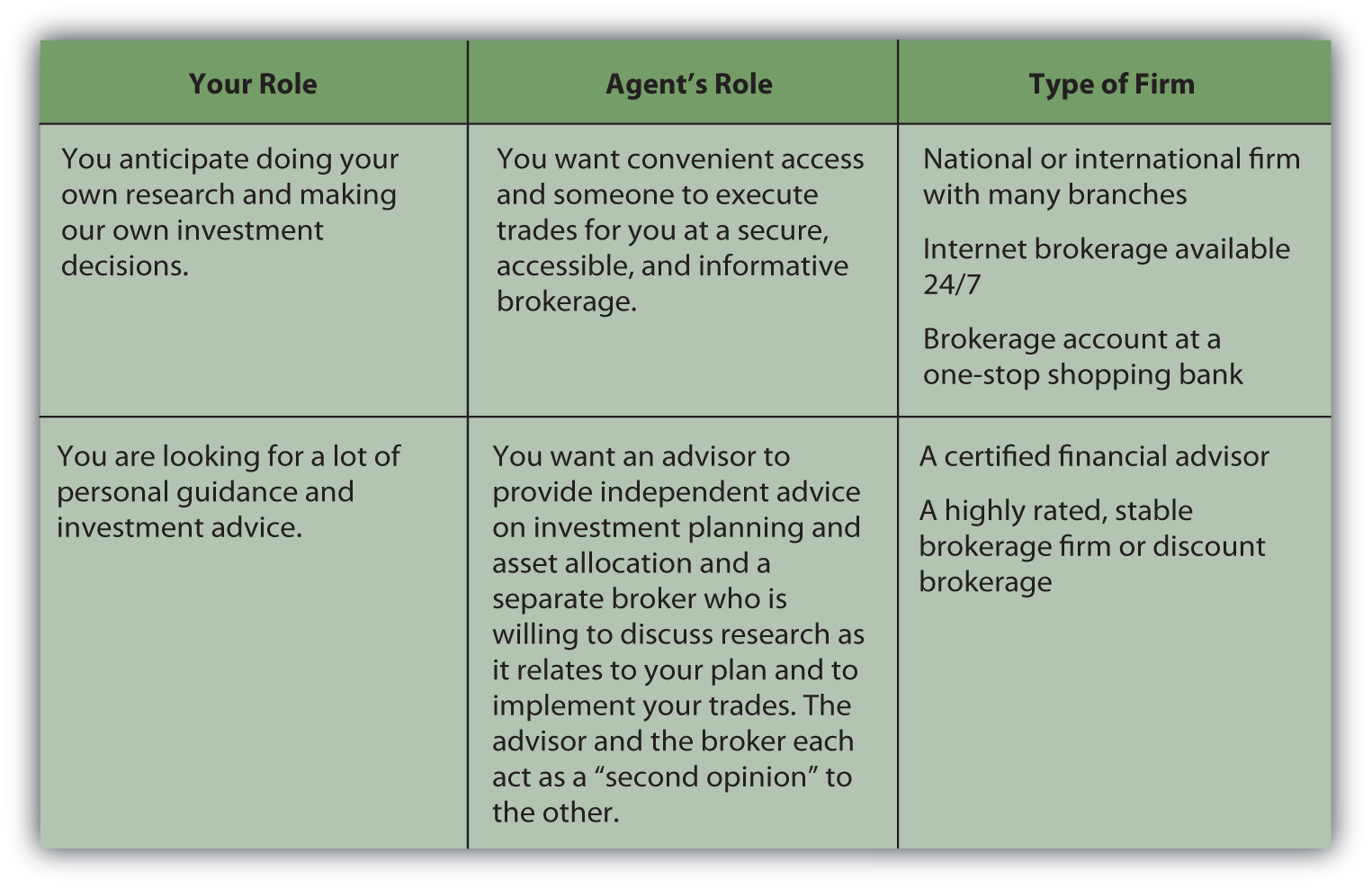

Ваш вибір радника або брокера багато в чому залежить від вашого очікуваного використання послуг, як це запропоновано на малюнку 14.7.

Ви будете інвестувати протягом усього життя. Економічні, ринкові та особисті обставини зміняться, і ваші плани та стратегії зміняться, але ваші радники та брокери повинні бути в змозі допомогти вам навчитися досвіду та процвітати з цих змін або незважаючи на них.

- Інвестиційна поведінка може бути неетичною, оскільки

- його складність знижує ймовірність попастися,

- ставки високі,

- початковий успіх може заохочувати більш неетичну поведінку,

- компанії можуть очікувати, що їхні інтереси мають пріоритет.

- Інвестиційні агенти мають відповідальність за

- своїх клієнтів,

- роботодавці,

- професії,

- ринки.

- Для виконання цих обов'язків брокери завжди повинні ставити інтереси клієнтів, роботодавців, професій та ринків перед своїми, і тому не повинні практикувати

- фронтальний біг,

- інсайдерська торгівля,

- маніпулювання ринком.

- Регулювання інвестиційних агентів походить від

- ринкові сили,

- професійні асоціації та саморегульовані організації,

- державні та федеральні урядові наглядові та правоохоронні органи.

- Рівні державного нагляду є політично суперечливими і можуть змінюватися.

- Через закони про захист прав споживачів інвестори звертаються до збитків від непрофесійної або незаконної поведінки. Найкращий захист - зробити хороший вибір серед фінансових консультантів та інвестиційних брокерів.

Вправи

- Прочитайте пояснення Комісії з цінних паперів та бірж про те, що вона робить, за адресою http://www.sec.gov/about/whatwedo.shtml. Яким чином ТРЦ є вашим адвокатом як інвестора? Перерахуйте свої відповіді в журналі особистих фінансів або Мої замітки. Розкриття інформації, справедливі угоди та прозорість є ключовими словами SEC. До чого вони відносяться? ТРЦ є складним державним органом. Які її підрозділи? З якими організаціями працює ТРЦ? Які закони здійснює SEC? На який номер можна зателефонувати, якщо у вас виникло питання або скарга щодо вашого досвіду роботи в якості інвестора?

- Перейдіть на сайт ТРЦ про саморегулівних організаціях галузі цінних паперів за адресою http://www.sec.gov/rules/sro.shtml. Натисніть на СРО і прочитайте нові правила, які він робить. Обговоріть з однокласниками, як би ви їх коментували, як вас запрошують зробити. Дізнайтеся, що таке план національної ринкової системи, категорія СРО. Що роблять плани Національної ринкової системи (NMS)? Щоб переглянути плани NMS у дії, перейдіть на веб-сайт, де ви можете побачити стрічкову стрічку, наприклад Google Finance за адресою http://www.google.com/finance. Як те, що ви бачите на стрічковій стрічці, пов'язане з регуляторним середовищем світу інвестування?

- Дебати з однокласниками про доцільність державного регулювання фінансових ринків на федеральному, державному, організаційному рівнях. Який вплив має регулювання та дерегуляція на економіку, ринки та вас як інвестора? Які конкретні приклади цих впливів? Напишіть есе, що декларує і підтримує свою позицію з цього питання.