32.2: Укладання кредитної операції

- Page ID

- 15418

Цілі навчання

- Зрозумійте, які статути регулюють вартість кредиту, і винятки.

- Знайте, як вартість кредиту виражається в Істина в Законі про кредитування.

- Визнайте, що існують закони, що забороняють дискримінацію при наданні кредитів.

- Зрозумійте, як зберігаються кредитні записи споживачів та можуть бути виправлені.

Вартість кредиту

Кредитори, будь то банки або роздрібні торговці, не можуть безкоштовно стягувати все, що вони хочуть за кредит. Закони лихварства встановлюють максимальну ставку законних відсотків. Штрафи за порушення законів лихварства різняться від штату до штату. Найважчими штрафними санкціями є втрата як основного боргу, так і відсотків, або втрата кратного відсотка, який стягував кредитор. Суди часто тлумачать ці закони суворо, так що навіть якщо поштовх до лихварного кредиту надходить від позичальника, договору можна уникнути, як продемонстровано у справі майна датчана (розділ 32.3 «Випадки»).

Деякі держави взагалі ліквідували обмеження процентних ставок. В інших державах закон лихварства пронизаний винятками, і дійсно, у багатьох випадках винятки в значній мірі з'їли загальне правило. Ось деякі поширені винятки:

- Бізнес-кредити. У багатьох штатах підприємства можуть стягуватися будь-яка процентна ставка, хоча деякі держави обмежують це виняток зареєстрованими підприємствами.

- Іпотечні кредити. Іпотечні кредити часто підпадають під дію спеціальних законів про лихварство. Допустимі процентні ставки варіюються, залежно від того, надається перша іпотека чи підлегла іпотека, чи кредит застрахований або наданий федеральним агентством, серед інших змінних.

- Друга іпотека та кредити власного капіталу ліцензованими компаніями споживчого кредиту.

- Кредитна карта та інша роздрібна розстрочка заборгованості. Процентна ставка для них регулюється законодавством держави, де компанія кредитної картки веде бізнес. (Ось чому гігантський Citibank, в іншому випадку зі штаб-квартирою в Нью-Йорку, управляє своїм підрозділом кредитних карт з Південної Дакоти, який не має законів про лихварство для кредитних карт.)

- Споживчий лізинг.

- «Невеликі кредити», такі як кредити до зарплати та позики ломбарду.

- Лізинг-покупки на особисте майно. Це концепція оренди у власність.

- Певне фінансування мобільних будинків, які стали нерухомим майном або де фінансування застраховано федеральним урядом.

- Кредити людина бере з її податкової кваліфікації пенсійного плану.

- Певні кредити у біржових брокерів і дилерів.

- Відсотки та штрафи за податками на прострочене майно.

- Відстрочка платежу за ціною покупки (відкладання кредитів).

- Законодавчі інтереси на судові рішення.

А є й інші. Більше того, певні збори не вважаються відсотками, такі як збори за запис документів у державній установі та збори за такі послуги, як іспити на титул, підготовка актів, кредитні звіти, оцінки та обробка кредитів. Але кредитор не може використовувати ці пристрої для приховування того, що насправді є лихварною угодою; це не форма, а суть угоди, яка контролює.

Як було запропоновано, частина труднощів тут полягає в тому, що уряди на всіх рівнях протягом покоління намагалися сприяти споживанню для сприяння виробництву; виробництво потрібно підтримувати політично прийнятний рівень зайнятості. Якщо споживачі можуть отримати бажане в кредит, споживацтво зростає. Також, безумовно, жорсткі обмеження процентних ставок змушують кредиторів відмовляти в кредиті менш кредитоспроможним, що може бути не корисним для нижчих класів. Це обгрунтування виключень лихварства, пов'язаних з ломбардом та позиками до зарплати.

Розкриття кредитних витрат

Встановлення обмежень на те, що кредитні витрати - як це роблять закони про лихварство - це одне. Розкриття вартості кредиту - це інше.

Правда в акті кредитування

До 1969 року кредитори, як правило, вільні розкривати вартість грошей, позичених або кредитів, наданих будь-яким способом, який вони вважали за потрібне - і вони це зробили. Умови фінансування та кредитування широко варіювалися, і було важко, а іноді і неможливо зрозуміти, яка справжня вартість конкретного кредиту, набагато менше, щоб порівняти магазин. Після багатьох років невдачі інтереси споживачів нарешті переконали Конгрес прийняти національний закон, що вимагає розкриття кредитних витрат у 1968 році. Офіційно називається Законом про захист споживчих кредитів, розділ I закону більш відомий як Закон про правду в кредитуванні (TILA). Закон поширюється лише на операції з споживчим кредитом, і він захищає лише боржників фізичних осіб — він не захищає боржників бізнес-організацій.

Акт передбачає, що випливає з його назви: кредитори повинні інформувати позичальників про значні умови кредитної угоди. TILA не встановлює максимальних процентних ставок; вони продовжують регулюватися законодавством держави. Двома ключовими термінами, які повинні бути розкриті, є фінансовий збір та річна процентна ставка. Щоб зрозуміти, чому, розглянемо два простих позики в розмірі 1000 доларів, кожен з яких несе відсотки 10 відсотків, один підлягає сплаті наприкінці дванадцяти місяців, а інший дванадцятьма рівними партіями. Хоча фактична плата в кожному однакова - 100 доларів - процентна ставка не є. Чому? Тому що з першим кредитом ви будете використовувати повний $1,000 протягом усього року; з другим, набагато менше року, тому що ви повинні почати погашати частину основного капіталу протягом місяця. Насправді, з другим кредитом вам доведеться використовувати лише близько половини грошей за весь рік, і тому фактична процентна ставка наближається до 15 відсотків. Речі стають складнішими, коли відсотки посилюються і вказуються як щомісячна цифра, коли різні ставки застосовуються до різних частин кредиту, а при обробці зборів та інших зборів вказуються окремо. Закон регулює відкритий кредит (відновлювальний кредит, як платіжні картки) та закритий кредит (наприклад, кредит на автомобіль, що триває на певний період), і - з поправками пізніше - він також регулює споживчу оренду та операції з кредитними картками.

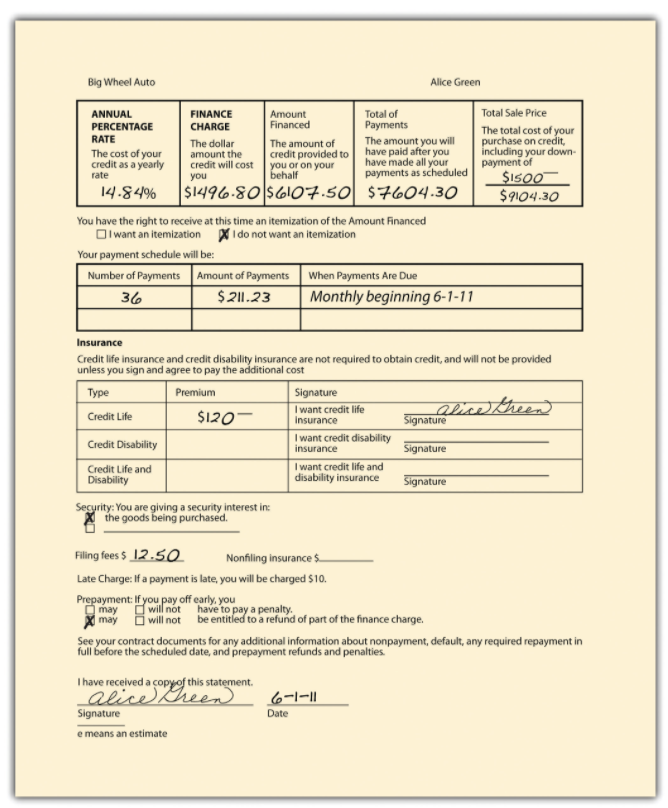

Малюнок 32.1 Форма розкриття кредиту

Вимагаючи, щоб фінансовий збір та річна процентна ставка були розкриті на єдиній основі, TILA значно полегшує розуміння та порівняння кредитів. Фінансовий збір - це загальна сума всіх грошей, сплачених за кредит; вона включає відсотки, сплачені протягом терміну дії кредиту, і всі витрати на обробку. Річна процентна ставка - це справжня процентна ставка за гроші або кредит, фактично доступні позичальнику. Річна процентна ставка повинна бути розрахована з використанням загальної фінансової плати (включаючи всі додаткові збори). Див. Малюнок 32.1 «Форма розкриття кредиту» для прикладу форми розкриття інформації, яка використовується кредиторами.

Споживчий лізинг Закон 1988

Закон про споживчий лізинг (CLA) вносить зміни до TILA, щоб забезпечити аналогічне повне розкриття інформації для споживачів, які орендують автомобілі або інші товари у фірм, чиїм бізнесом є оренда таких товарів, якщо товари оцінюються в $25,000 або менше, а оренда становить чотири місяці або більше. Всі істотні умови оренди повинні бути розкриті в письмовій формі.

Справедливе розкриття кредитних та зарядних

У 1989 році набув чинності Закон про чесну кредитну та зарядну картку. Це вносить зміни до TILA, вимагаючи від емітентів кредитних карток рівномірно розкривати річну процентну ставку, річні збори, пільговий період та іншу інформацію про заявки на кредитні картки.

Закон про підзвітність, відповідальність та розкриття інформації про кредитні картки 2009 року

Закон 1989 року дозволив споживачам знати витрати, пов'язані з використанням кредитних карток, але поведінка карткових компаній протягом 20 років переконала Конгрес, що потрібно більше регулювання. У 2009 році Конгрес прийняв і президент Обама підписав підзвітність кредитної картки, відповідальність, і розкриття інформації Закон 2009 (Закон про кредитні картки). Це подальша поправка TILA. Деякі з характерних частин акту такі:

- Обмежує всі підвищення процентної ставки протягом першого року, за деякими винятками. Мета - скасувати «тизерні» ставки.

- Збільшує повідомлення про підвищення ставки на майбутні покупки до 45 днів.

- Зберігає можливість розрахуватися на старих умовах, за деякими винятками.

- Обмежує збори та штрафні відсотки та вимагає, щоб у заявах чітко вказати необхідну дату та штраф за прострочення платежу.

- Вимагає справедливого застосування платежів. Суми, що перевищують мінімальний платіж, повинні застосовуватися до найвищої процентної ставки (за деякими винятками).

- Забезпечує розумні терміни і час для оплати.

- Захищає молодих споживачів. Перед видачею картки особі, яка не досягла двадцяти одного року, емітент картки повинен отримати заяву, в якій міститься або підпис посвідника старше двадцяти одного року, або відомості, що вказують на самостійний спосіб погашення будь-якого проданого кредиту.

- Обмежує емітентів карток від надання відчутних подарунків студентам в університетських містечках в обмін на заповнення заявки на кредитну картку.

- Вимагає коледжів публічно розкривати будь-які маркетингові контракти, укладені з емітентом картки.

- Вимагає розширеного розкриття інформації.

- Вимагає від емітентів розкрити період часу та загальні відсотки, які знадобляться для погашення залишку на картці, якщо здійснюються лише мінімальні щомісячні платежі.

- Встановлює захист подарункових карток. Союз споживачів, «Майбутні захист кредитної картки», www.creditcardreform.org/pdf/... ummary-509.pdf.

Рада Федеральної резервної системи має видати правила імплементації.

Кредитори, які порушують TILA, піддаються як кримінальним, так і цивільним санкціям З них найважливішими є цивільні засоби правового захисту, відкриті споживачам. Якщо кредитор не розкриває необхідну інформацію, клієнт може подати позов про стягнення вдвічі більше фінансового збору, плюс судові витрати та розумні гонорари адвокатів, з деякими обмеженнями. Щодо Закону про кредитні картки 2009 року, компанії-емітенти не були задоволені реформами. Перш ніж закон вступив в силу, компанії - як висловився один коментатор - розв'язали «шаленство помсти», Ліз Пулліам Вестон, «Кредитники кредитних карт йдуть на шаленість», MSN Money, 25 листопада 2009 року. шляхом переоцінки рахунків клієнтів, зміни фіксованих ставок на змінні ставки, зниження кредитних лімітів та підвищення зборів.

Державні закони про розкриття кредитів

Федеральний TILA не є єдиним статутом, що стосується розкриття кредитних відомостей. Єдиний державний закон, Єдиний кодекс споживчого кредиту, з поправками 1974 року, зараз знаходиться на книгах у дванадцяти юрисдикціях США, штатами, що приймають Єдиний Кодекс споживчого кредиту, є наступні: Колорадо, Айдахо, Індіана, Айова, Канзас, Мен, Оклахома, Південна Кароліна, Юта, Вісконсін, Вайомінг та Гуам. Юридична школа Корнельського університету, «Єдині закони». http://www.law.cornell.edu/uniform/vol7.html#concc. хоча його вплив на розвиток сучасного права споживчого кредитування був значним за межі кількості держав, які його приймають. Він призначений для захисту споживачів, які купують товари та послуги в кредит шляхом спрощення, уточнення та оновлення законодавства, що регулює споживчий кредит та лихварство.

Отримання кредиту

Розкриття кредитних витрат - це добре. Виявивши, скільки буде коштувати кредит, людина може вирішити піти на це: отримати кредит або кредитну карту. Потенційний кредитор, звичайно, повинен хотіти знати, чи є заявник хороший ризик; що вимагає перевірки кредиту. І той, хто знає кредитоспроможність іншої людини, має те, що зазвичай вважається конфіденційною інформацією, володіння якою підлягає зловживанню, а отже і регулюванню.

Закон про рівні кредитні можливості

Протягом 1960-х років банки та інші кредитні та кредитні установи регулярно дискримінували жінок. Банки сказали самотнім жінкам знайти позичальника за кредитами. Розлучені жінки виявили, що вони не можуть відкрити рахунки оплати магазину, оскільки їм не вистачало попередньої кредитної історії, хоча вони внесли свій внесок у сімейний дохід, на якому базувалися попередні рахунки. Сімейні пари виявили, що заробіток дружини не враховувався, коли вони шукали кредит; дійсно, сім'ї, які планують придбати будинки, іноді навіть говорили, що банк надасть іпотеку, якщо дружина подасть на гістеректомію! У всіх цих випадках передумовою відмови ставитися до жінок однаково було невстановлене - і, як правило, неправдиве - переконання, що жінки кинуть роботу, щоб мати дітей або просто залишитися вдома.

До 1970-х років, як жінки стали основним фактором у робочій силі, Конгрес відреагував на явну несправедливість дискримінації, прийнявши (в рамках Закону про захист прав споживачів) Закон про рівні кредитні можливості (ECOA) 1974. Закон забороняє будь-якому кредитору дискримінувати «будь-якого заявника за ознакою статі або сімейного стану щодо будь-якого аспекту кредитної операції». У 1976 році Конгрес розширив закон, щоб заборонити дискримінацію (1) на основі раси, кольору шкіри, релігії, національного походження та віку; (2) тому, що весь або частина доходу заявника є від програми державної допомоги; або (3) тому, що заявник здійснив свої права в рамках захисту споживчих кредитів Акт.

Відповідно до ECOA, кредитор не може просити заявника кредиту про стан статі, раси, національного походження чи релігії. І якщо заявник не шукає спільного кредиту або рахунку або живе в державі власності громади, кредитор не може просити заяву про сімейний стан або, якщо ви добровільно розкрили, що ви одружені, для інформації про вашого чоловіка, а також не може бути зобов'язаний один з подружжя, якщо інший визнані самостійно кредитоспроможними. Всі питання, що стосуються планів на дітей, є неправильними. При оцінці кредитоспроможності заявника кредитор повинен враховувати всі джерела доходу, в тому числі регулярно отримані аліменти і виплати аліментів на дитину. І якщо в кредиті відмовляють, кредитор повинен на вимогу повідомити вам конкретні причини відмови. Див. Роза проти парку Західного берега & Trust Co. у розділі 32.3 «Справи» для справи за участю ЕКОА.

Закон про розкриття іпотеки будинку, 1975, і Закон про реінвестування громади (CRA), 1977, отримати на інший тип дискримінації: redlining. Це практика фінансової установи відмови у видачі кредитів на житло або кредити на поліпшення житла людям, які проживають у малозабезпечених районах. Закон вимагає, щоб фінансові установи в межах своєї компетенції звітували щорічно, передаючи інформацію зі своїх реєстрів заявок на позику федеральному агентству. З цих звітів можна визначити, що відбувається з цінами на житло в певній області, чи відстають інвестиції в одному районі порівняно з іншими, якщо расовий або економічний склад позичальників змінювався з часом, чи мали меншини чи жінки проблеми з доступом до іпотечного кредиту, в яких районах зосереджені субстандартні позики, і які типи позичальників найімовірніше отримують субстандартні позики, серед інших. «Озброєні важкими фактами, користувачі всіх типів можуть краще виконувати свою роботу: адвокати можуть запускати кампанії з освіти споживачів у районах, орієнтованих на субстандартних кредиторів, планувальники можуть краще адаптувати житлову політику до ринкових умов, доступне житло забудовники можуть визначити джентрифікуючі квартали, і активісти можуть протистояти банкам з поганими кредитними записами в громадах з низьким рівнем доходу» Кетрін Л.С. Петтіт і Одрі Е. Дрош, «Посібник з розкриття інформації про іпотеку будинку», Міський інститут, грудень 2008, http://www.urban.org/uploadedpdf/1001247_hdma.pdf. Відповідно до CRA, федеральні регуляторні органи перевіряють банківські установи на відповідність CRA та враховують цю інформацію при затвердженні заявок на нові відділення банків або на злиття або поглинання.

Закон про справедливу кредитну звітність 1970 року: Перевірка кредитної записи заявника

В інтересах усіх споживачів люди, які були б поганими кредитними ризиками, не отримували кредиту: якщо вони це роблять, і вони дефолтують (не сплачують свої борги), решта з нас в кінцевому підсумку платить за їх імпровізацію. Оскільки кредит є таким великим бізнесом, навколо нього виросли ряд допоміжних галузей. Однією з найважливіших є галузь кредитної звітності, яка займається цим питанням перевірки кредитоспроможності. Деякі компанії - кредитні бюро - збирають інформацію про позичальників, власників кредитних карток, рахунків магазинів та покупців розстрочки. За певну плату ця інформація - в даний час зберігається на десятках мільйонів американців - продається компаніям, які хочуть знати, чи є заявники кредитоспроможними. Якщо інформація неточна, це може призвести до відхилення кредитної заявки, яка повинна бути схвалена, і вона може опинитися в інших файлах, де вона може жити, щоб завдати більшої шкоди. У 1970 році Конгрес прийняв, в рамках Закону про захист прав споживачів, Закон про справедливу кредитну звітність (FCRA), щоб надати споживачам доступ до своїх кредитних файлів з метою виправлення помилок.

Відповідно до цього статуту заявник, відмовлений у кредиті, має право на ім'я та адресу кредитного бюро (в акті називається «агентство звітності споживачів»), яке підготувало звіт, на якому ґрунтувалося відмову. (Закон охоплює звіти, що використовуються для перевірки страхування та претендентів на роботу, а також для визначення кредитоспроможності.) Агентство має перерахувати характер та зміст інформації (крім медичної інформації) та її джерела (якщо вони не сприяли звіту слідчого типу). Кредитний звіт перераховує таку інформацію, як ім'я, адреса, роботодавець, історія заробітної плати, позики, непогашені тощо. Звіт слідчого типу - це звіт, який є результатом особистих інтерв'ю і може містити нефінансову інформацію, таку як пиття та інші особисті звички, характер або участь у небезпечних видах спорту. Оскільки слідчі покладаються на переговори з сусідами та колегами, їхні звіти, як правило, суб'єктивні і часто можуть бути оманливими та неточними.

Агентство повинно надати споживачеві інформацію безкоштовно, якщо його вимагають протягом тридцяти днів після відхилення, а також вказати ім'я та адресу будь-кого, хто отримав звіт протягом попередніх шести місяців (два роки, якщо вони надаються для цілей працевлаштування).

Якщо інформація виявиться неточною, агентство має виправити свої записи; якщо слідчий матеріал не може бути перевірений, його потрібно видалити з файлу. Ті, кому вона була роздана, повинні бути повідомлені про зміни. Коли агентство та споживач не згодні з приводу достовірності інформації, версія споживача повинна бути розміщена у файлі та включена в майбутні дистрибутиви звіту. Через сім років будь-яка несприятлива інформація повинна бути видалена (десять років у разі банкрутства). Людина має право на одну безкоштовну копію свого кредитного звіту з кожного з трьох основних національних кредитних бюро кожні дванадцять місяців. Якщо звітне агентство не може виправити неточну інформацію в розумні терміни, воно несе відповідальність перед споживачем за $1,000 плюс гонорари адвокатів.

Відповідно до FCRA, будь-яка особа, яка отримує інформацію від кредитного агентства під фальшивими претензіями, підлягає кримінальному та цивільному покаранню. Закон виконується Федеральною торговою комісією. Див Роджерс проти Маккалоу в розділі 32.3 «Випадки» для справи, пов'язаної з використанням інформації з кредитного звіту.

Ключ на винос

Кредит є важливою частиною економіки США, і існують різні закони, що регулюють його доступність та розкриття. Закони лихварства забороняють стягувати надмірні процентні ставки, хоча закони пронизані винятками. Розкриття кредитних витрат регулюється Законом про правду в кредитуванні 1969 року, Закон про лізинг споживачів 1988 року, Закон про чесну кредитну та зарядну картку розкриття 1989 року та підзвітність кредитної картки, відповідальність та розкриття інформації 2009 року (ці останні три є поправками до TILA). Деякі штати прийняли Єдиний Кодекс споживчого кредиту, а також. Два основних закони забороняють підступний дискримінації при наданні кредиту: Закон про рівні кредитні можливості 1974 і будинок іпотечного розкриття закону 1975 (вирішення проблеми redlining). Закон про справедливу кредитну звітність 1970 регулює збір та використання споживчої кредитної інформації, що проводиться кредитними бюро.

Вправи

- Штраф за лихварство варіюється від штату до штату. Які два типових покарання?

- Що TILA зробив для використання відсотків як термін, щоб описати, скільки коштує кредит, і чому?

- Що таке редлайнер?

- Що робить Закон про справедливу кредитну звітність, в цілому?